公开操纵美股市场,可还行?

这段时间美股的“游戏驿站”风波闹得沸沸扬扬,美国论坛reddit的散户发现做空机构开了“游戏驿站”的空单开的有点过分了,居然高达140%,于是呼吁做多,游戏驿站股价急剧攀升,空头损失惨重。

当然,空头并没有屈服,直接拔网线,以Robinhood为代表的美国券商机构直接关闭了游戏驿站,AMC,诺基亚等股票的买卖,不让散户买入。

而作为散户的大本营WSB论坛服务器直接被关闭。

前几天的散户股票和期权的盈利吐出,先前做空的机构出了一口气。华尔街无法用规则战胜散户,那就直接下场更改规则,就是这么牛气。

美利坚的股市终于结结实实给中国人上了一课。

当然我服气的还是以《金融时报》为代表的媒体们,1月29日,《金融时报》出了一篇稿子:

稿子说

“对于高高在上的对冲基金经理和专业投资者群体,问题当然在于底层人民闯进了股票市场,而且成规模。

2020年,金融民主化之花终于绽放。理论上,这应该是批发金融业为之喝彩的事情。达沃斯世界经济论坛(WEF)的许多研讨会曾煞费苦心,思索如何增强普惠金融,以求借助金融市场的恩赐来帮助那些不幸的人。”

长期以来A股广受诟病,其中对A股攻击最猛烈的就是A股的散户化,A股是散户主导的,而美股是机构主导的,很多人以此来形容A股的“不成熟”。

结果2020年美股也散户化了,那就不叫不成熟了,那叫“金融民主化”。

不得不说还是这些媒体会整新词。只是这篇稿子发的时候,Robinhood还没有直接下场拔网线硬性干涉,华尔街的巨头们现在连脸都不要了,下场直接修改规则,不知道明天《金融时报》还准备用什么样的新词来粉饰?

美利坚怎么变成这样了?

就在游戏驿站事件还未完结之际,昨天美国散户们又开始冲击白银和虚拟货币,白银盘中拉升,狗币暴涨140%。

美国散户为何如此疯狂,要说清这个问题,得从量化宽松说起。

量化宽松本质上就是印钱,美国政府向美联储借钱,债务越来越高,债务升高,利息过高,就要降息,结果利息越来越低,利息低导致美国金融机构很难赚到钱,投资回报率太低,于是上杠杆交易。

其实这么多年美股能持续上涨,很多人把这个归咎于“美国金融成熟”,但是实际上美股一旦发生股灾,美联储就立即托底,去年3月份的那场股灾,如果按照中国的模式,是需要出清的,中国在2009年,2015年两次发生大规模下跌,市场就是采取了出清的方式。

但是美利坚不一样,美联储立即扬言“无限QE”,在核动力印钞机的刺激下,美股迅速回升,收复了此前的失地。

这种只要你投钱进去,赚了归你,输了美联储兜底的办法,任凭谁都不会亏。

如果一直这么运行下去,那倒也不是问题,但是量化宽松带来的低利率引发了另外一个问题:融资成本极低,接近零的程度。

在过去资本市场上,散户是没有机会和机构博弈的,因为融资是需要成本的,散户拿不起,但是现在不一样了,无限QE导致美元流动性泛滥,到处都是钱,融资成本接近零,散户都可以融资。

那么在这种情况下,就只剩下一个问题了:如何把散户的力量聚集起来。

在现代互联网技术下,类似于reddit的论坛,就很容易召集散户,一个帖子,一篇文章,就很容带起散户的情绪,浩浩荡荡的散户大军杀入金融市场,逼死了机构。

机构当然不甘心,什么“契约精神”,“自由交易”之类的面具一把扯下,都亏成这样了,还跟我谈什么“契约精神”?拔网线,修改规则,让散户买不成。

美国部分政客已经对这件事表示深切关注,但是又怎么样呢?始作俑者Robinhood一共市值也就22亿美元左右,就算把Robinhood弄到破产,也就22亿美元而已,而对于机构来说,他们少损失的可远远不止这点。

钱已经被拿走了,所以散户又能怎么样呢?

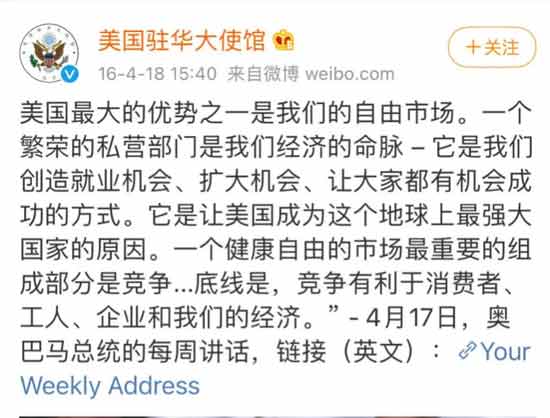

对了,记得美国驻华大使馆说的这段话吗?

哦?

是吗?