美国加息周期:访台与金融波动

年届八十二岁的美众议院议长佩洛西于2022年8月2日-3日率代表团访问台湾。一石激起千层浪。在佩洛西访台前夕,大陆警告意味浓厚,疑有爆发军事冲突的意味。然而当佩洛西于8月2日晚于万众瞩目之际真的降落台湾松山机场之时,一时间舆论沸腾,意味微妙。

(2022年8月2日晚佩洛西降落台北松山机场)

事实上,佩洛西早在4月份时已经开始炒作台湾议题。众所周知,台海问题始终是中国与西方阵营摩擦激烈的漩涡,任何炒作台海问题的行为无一例外会引起地区局势升温。巧的是,就在佩洛西炒作台湾问题之前一个月,俄乌战争爆发。

这不得不引起人们思考:美国不断制造地区矛盾的背后究竟有何意义。列宁在《帝国主义是资本主义的最高阶段》中写道:“要知道,能够证明战争的真实社会性质,确切些说,证明战争的真实阶级性质的,自然不是战争的外交史,而是对所有交战大国统治阶级的客观情况的分析。[1]”“民主”、“独裁”之类的表面符号自然不能满足我们分析资本主义世界秩序下帝国主义争霸的需要。抛开这些虚假的资产阶级政客的言论,马克思主义者必须从实际的阶级利益的核心:经济利益出发,分析一切社会动荡背后的经济根源。

1背景:疫情与大放水

2020年初新冠疫情爆发,一场公共卫生危机顿时席卷全球。美国于2020年1月28日出现首例新冠病人;2月23日,单日新增病例超过100例;3月5日单日新增病例超过1000例;3月19日单日新增超过10000例;10月23日单日新增超过10万例。

[2]

当前,美国已确诊病例为9000万例(仅包含接受pcr检测后确诊并受到统计的人数,实际确诊人数应当超过该数字,也即有部分确诊病例因未做PCR检测而未被统计),其中死亡102万例。而当前全球感染人数为5.98亿,死亡646万人。疫情的影响使劳动力市场受到剧烈冲击,全球大部分地区的生产秩序遭到破坏,全球供应链紧张。由此引起美国金融市场的巨大恐慌。2020年3月初,因受疫情影响,国际需求下降,且OPEC石油减产新协议谈判破裂,国际油价大跌,加剧金融市场动荡。震惊世人的一面出现了:美国股市分别在3月9日、3月12日、3 月16日和3月18日等连续8个交易日内出现了四次熔断,美股三大指数齐跌,其跌幅为历史之最。

(道琼斯平均指数)

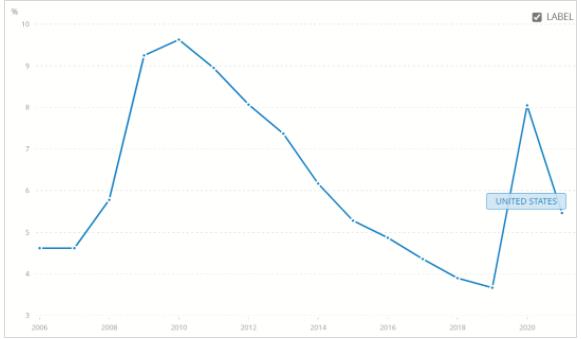

全球大量资金从股市撤出,到处寻求避险资产。这同时导致美国经济有陷入萧条的趋势,美国失业率也在这一时期飙升,当年达到8.1%(2008年世界经济危机发生后,美国失业率在2010年达到次贷危机以来的最高点,为9.6%),随后在2021年向下回落,至5.5%左右。

[3]

(美国失业率:2006-2021)

面对美国经济的巨大恐慌,特朗普政府迅速开启了大放水政策,企图以此来提振市场信心,挽救美国经济。2020年3月3日,美联储在非议息会议期间宣布降息50个基点,联邦基金利率目标区间被降低至1%-1.25%,然而随后美国就接连熔断两次;3月15日美联储加大力度再次降息100个基点,直接将联邦基金利率降至0-0.25%,实现“零利率”目标,然而次日,美股再次熔断。这一轮超预期降息不仅没有提升市场信心,反而导致美联储常规货币政策工具用尽,加剧市场对美联储调控能力的不信任。

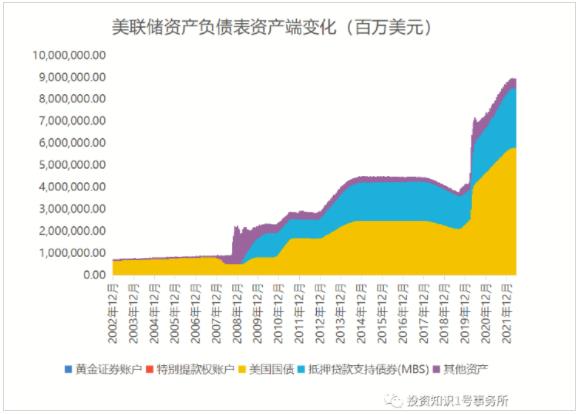

随后,美联储开始了值得载入史册的“大放水”模式。2020年3月15日,美联储通过公开市场操作购入5000亿美元国债和2000亿美元机构抵押贷款支持证券(MBS),3月23日宣布对量化宽松(QE)的额度不再设限,实行“无限量”量化宽松;2020年3月26日,美联储将存款准备金率降低为零,下调贴现窗口一级信贷利率。美联储进而创新运用非常规货币政策,使用一级交易商信贷便利(PDCF)、货币市场共同基金流动性便利(MMLF)、商业票据融资便利机制(CPFF)等方法大量向市场注入流动性;同时在国际市场上与多国签订“美元互换协议”,解决别国央行面临的美元短缺问题。

[4]

最终,由于美联储给予金融市场快速且大量的资金支持,避免金融危机进一步蔓延,暂时使美国金融市场呈现出“歌舞升平”的迹象。然而,这一解决方案的代价是巨大的,这就是美国通胀的加剧、贫富分化的加剧和社会萧条。

2问题:通胀与加息缩表

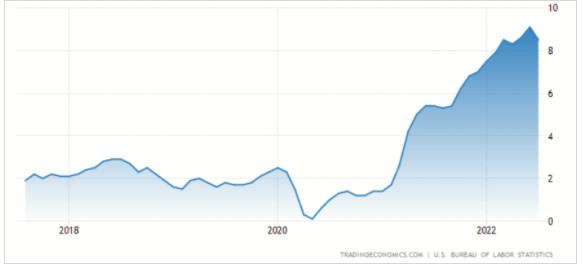

在拜登政府上台后,美国继续了大放水政策不变,直至2022年,美国通胀问题愈发严重。

(美国通胀水平:2017-2022)

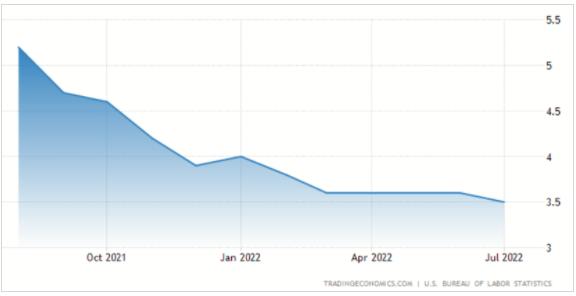

2022年开年以来,美国通胀水平一直维持在7%以上,甚至在6月份前后达到了9%。7月份通胀数据略有回落,但仍然维持在8%以上的高位。然而美国的失业率却罕见的竟然维持低位。

(美国失业率2021-2022)

经历疫情打击后,美国全面放开管制,生产秩序恢复。然而疫情并未消逝。美国感染人数在2021年年底突破天际,大量劳动力因感染新冠而无法工作,需要请假在家隔离或照顾家人。因此,大量企业开始雇佣小时工和短期工,用以弥补劳动力不足的困扰。这使得失业率看似下降了,似乎经济在经历一轮复苏。可实际上,这仅仅是美国疫情这样特殊的公共事件对社会经济运转产生的影响。该指标当前完全不足以成为衡量美国经济繁荣或衰退的指标。同时美联储表示,为了遏制通胀,加息不会停止。

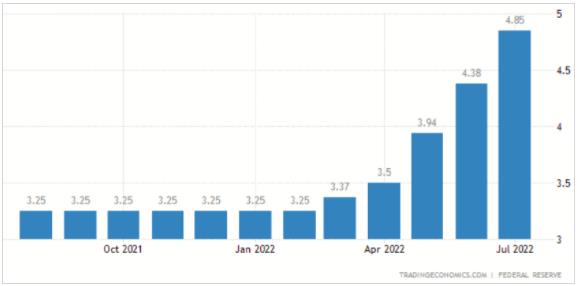

2022年3月16日,美联储公开市场操作委员会(FOMC)宣布加息25个基点,将从零利率加至0.25%-0.5%,这是自疫情以来宣布的第一次加息,美股上涨;5月4日,FOMC再次宣布加息50个基点,将基准利率上调至0.75%-1%,美股再次小涨,美债收益率下跌;6月15日,FOMC宣布再次加息75个基点,加息至1.5%-1.75%。而上一次加息75个基点还是在1994年。7月27日,FOMC再次宣布加息75个基点,至2.25%-2.5%,这是美联储历史上第一次连续两回加息75个基点。同时,美联储主席鲍威尔称,未来将继续加息,并希望将利率维持在3%-3.5%之间。市场预期在9月份和11月份的议息会议上,美联储将继续加息,利率上升空间为75个基点。

(美国政策利率走势图2016-2022)

在联邦基金利率的影响下,美国银行贷款利率也同趋势拉升。

(美国银行业贷款利率2021-2022)

在加息之外,美联储也同样宣布了被动缩表的步骤。“缩表”,即缩减央行的资产负债表规模。对于央行来说,资产=负债。缩表,即缩减央行的负债规模,也即缩减央行的资产规模。而央行的负债,就是纸币,也即现代的“信用货币”。纸币在表面上成为持有人对央行的债权凭证。缩表,也即从社会上收回纸币,它起到了减少货币供应降低通胀的作用。央行通过卖出它持有的各类国债等资产,向社会收回纸币这一“债权凭证”,央行的负债和资产额度都减小了,也即资产负债表的规模“缩小了”。由于央行向社会大量出售其持有的资产,比如国债,社会上的国债供给会增加,供过于求,价格会下跌,此时国债收益率会上升,进而推动整个社会的利率上升,也变相的起到了加息的作用。

5月议息会议结束后,美联储宣布将从6月1日起,以每月300亿美元的国债和175亿美元的MBS的额度进行缩表,并在3个月内逐步提升到每月600亿美元国债和350亿美元MBS。被动缩表是美联储缩表的形式之一,对于市场来说具有相对的温和性,也即当美联储持有的国债和MBS到期后,不再重新向市场购入。国债和MBS的期限本身就是美联储被动缩表的时间进程。

美联储加息和缩表分别对应着美国短期利率和长期利率。加息会直接引导美国短期利率提升,而缩表则会增加市场的国债等供给,降低国债价格,推升长期国债收益率。这导致整个美国借贷成本提高,资金使用成本推高,美国实体经济发展困难。这也同时是市场预期美国经济走向或即将走向衰退的原因。

3 对策:衰退与拱火

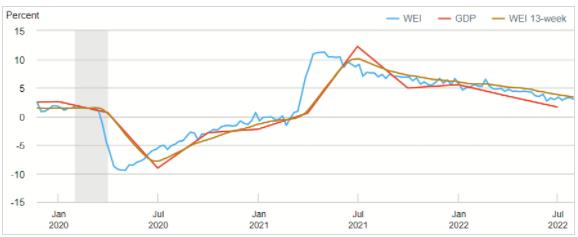

(每周经济指数Weekly Economic Index)

美联储的智库们挑选了十项每日或每周更新的高频经济数据,将之组合成一个综合指数,即每周经济指数(WEI),用来反应即时的经济变化。主要涵盖三个方面:消费行为、劳动力市场、生产能力。从图中可以看到,自2022年1月以来,美国WEI逐渐走低,这是美国进入加息周期后经济出现萧条趋势的一个表征。由于可贷资金市场的利率上行,所有债务人借贷压力增加,还贷压力增加。所有经济实体,从企业到个人,均倾向于勒紧裤腰带。企业则减少扩大再生产,保持一定的利润率和还贷能力;个人则减少消费,增加储蓄,为生活做更长远的打算。这导致美国生产能力受损,消费市场不如人意。

(美国制造业PMI和服务业PMI:2021-2022)

从2022年四月份开始,美国制造业PMI持续下滑,从较高点的60下降到52左右,已经濒临50荣枯线。而服务业PMI竟然直接从三月份的58跳崖式下跌,突破50荣枯线,达到47左右,进入不景气状态。在美国的三大产业中,制造业仅占GDP的10%,而服务业占据80%。服务业的景气程度直接左右整个美国的经济情况。即便如此,在7月议息会议上,美联储主席鲍威尔依然嘴硬道“我不认为美国陷入了衰退”。

与此同时,美国房地产市场也陷入可能的危机之中。

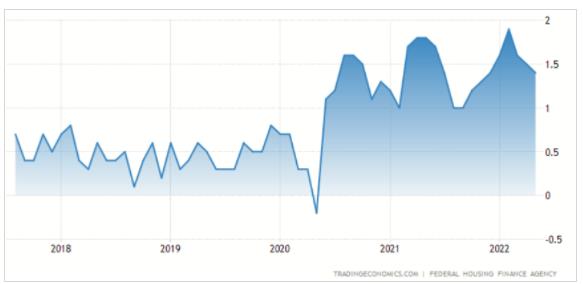

(美国房屋价格指数2018-2022·月度)

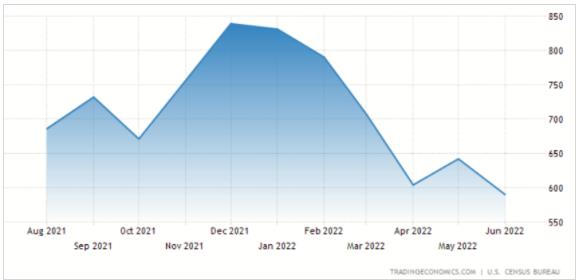

(美国新屋销售2021-2022)

在疫情爆发时,由于大放水,美国房价的平均涨幅达到30%-40%左右,迎来了一波短暂的房地产市场繁荣。[5]然而随着美联储从3月开始的加息,美国抵押贷款利率开始升高,这使得群众购房成本上升,购房需求下降,楼市繁荣遭到打击。从美国房屋价格指数图中可以看到,自2020年以来,美国房价迎来一波涨幅,然而在经历了一别波动后,自2022年年初,房价指数从最高点开始向下推进,且这一次下行不再是波动抬升的预备和抄底的前夜,而是彻底下行。美国新房销售量也从2021年年底的最高点直接腰斩。同时,住房成本的提高本身就是推升美国通胀的一个助力。然而,美国房市是否会在本次加息中迎来寒冬,不同机构认识不一。上一次因加息而刺破房地产泡沫的经典案例还是1991年的日本。然而经过2008年次贷危机之后,美国居民部门杠杆率有所下降,这被认为是难以产生严重房地产市场危机的一个理由。

面对美国相对严峻的经济形势,美国的经济决策事实上出现了进退维谷的局面。自2020年以来的降息导致美国股市空前繁荣,资产价格泡沫直接推升至历史最高点。同时,泛滥的通货膨胀严重威胁着金融资本保值增值的空间。要遏止通货膨胀,就不得不进行加息,然而加息必然导致生产扩大的成本推高,美国经济陷入衰退;不加息,放任流动性过剩,又会使通胀严重扰乱经济秩序,甚至导致社会贫富分化加剧,不公平现象严重,引发社会危机。加息与不加息,这是一个不容易做出的决定。

美国的统治阶级们毅然选择了加息,保证美国的金融资本的收益。这自然会导致美国经济的相对衰退,而这一衰退将无可避免的作用到无产阶级身上。昂贵的资金利用成本制约着扩大再生产,同时也制约着群众工资的提高和就业率的提升。美国资产阶级政客们为了对冲美国加息周期之下经济衰退的风险,维护资本主义市场经济秩序的绝对统治地位,必然要在经济决策的范围之外寻找新的支撑点。这就是美国资产阶级政客们在加息周期中必然要肆意出击、四处点火的原因。

2022年2月底,俄乌战争在一片阴云中爆发。俄乌战争爆发后,西欧能源和粮食价格暴涨,严重阻碍了欧盟地区的资本主义经济发展秩序;受地区安全形势影响,相当多的资本从欧盟撤出,回流美国寻求避险。而美国是全球重要的石油生产国(页岩油)、粮食出口国、军火出口国。强大的军事实力和孤立的领土区位也是世界上所有资本青睐的投资天堂。世界局部地区的升温对美国的诸多资本均有利好的效果。在美联储3月份议息会议结束后,炒作中国的周边问题成为美国政客的下一个选择。4月份佩洛西提出访台需要,此时恰值3月份和5月份美国议息会议的间隔期。7月底佩洛西计划访台行程,台海问题升温时,也恰值美联储7月和9月议息会议的间隔期。8月2日,当佩洛西抵达台湾时,美10年期国债收益率降至4月份以来最低点,国债价格推高。也即,有一部分国际热钱涌入美债市场寻求避险。当中国的军事影响在次日保持了极大的克制时,美国国债便被抛售,收益率上升。

制造地区摩擦对美国统治阶级的好处至少有:

1.转移国内矛盾:由于美国在加息周期下容易进入经济衰退,国内社会矛盾在此时容易上升,通过制造世界局部地区的混乱和动荡,易起到转移国内矛盾的效果。

2.缓解经济衰退的不良后果:在3月份美联储加息之前,2月底出现的俄乌战争有效的缓解了美联储加息所背负的压力,而持续的地区性升温可以影响资本的风险偏好,为美国金融资本的扩张提供条件。

3.争取内部党政的优势:为佩洛西个人家族及民主党争取便利和政治优势。

事实上,中美双方在当前局势下具有某种程度的依赖关系。美国进入加息周期,国内通胀压力较大,此时如果与中国发生剧烈的摩擦和敌意,将会使双方间的经贸受到巨大影响。中国向美国出口的消费品价格将上涨,不利于美国通缩的目标;而中国今年经历了疫情危机下经济的较强衰退,国内房地产市场泡沫也到了崩溃的边缘。此时中国不愿破坏外资投资环境和世界市场,否则将进一步加剧经济萧条,全社会总工资下降的条件下容易引爆房地产泡沫。因此,摩擦,但不直接碰撞和升温,是当前政治平衡的一个妙处。

4 结语

未来美国政客将如何行动,这将完全取决于美国国内经济形势的走势和内部党争的变化。倘若美国经济衰退迹象明显,失业率有重新推升的迹象,那么美国国内矛盾会经历一轮扩张,这将部分威胁美国统治阶级的统治秩序。为此,美国将面临两大问题:通胀和衰退。大名鼎鼎的“滞胀危机”或将在美国卷土重来。

参考文献:

[1] 列宁:《帝国主义是资本主义的最高阶段》,人民出版社1960年版,第4页。

[2] 图片来源:WHO

[3] 图片来源:世界银行

[4] 图片来源:微信公众号“投资知识1号事务所”

[5] 吴将:《多项指标数据明显放缓 美国楼市迎周期拐点》,载于《第一财经日报》2022年5月27日。