卢荻论中国货币政策 | 权力与货币,优势与考验

原编者按

进入新世纪至今,以生产导向为主的中国经济和以投机导向为主的全球经济的对比,揭示了中国经济持续快速增长、而世界经济呈现长期增长缓慢局面的原因。中国经济的生产性导向得以维持,其背景是渐进但持续深化的市场化改革,尤其是高度融入愈趋金融投机化的世界经济。改革开放以来,中国货币持续快速增长,同时保持了较低的通货膨胀率,货币-经济比率持续上升所带来的“铸币税”,使得政府财政能够在承担社会再分配责任的基础上支持经济的生产性投资。如今,中国一方面是世界最大的生产和贸易经济体,而另一方面人民币的国际化程度不足以支撑其生产-贸易规模,如何合理有效地应对这个局面,是中国经济变革所面临的重大考验。

本文原载于《明报》2022年8月12日,本次推送的内容是作者修改和补充的版本,感谢卢荻老师对保马的大力支持!

权力与货币,优势与考验

■卢荻

七月下旬,国际经济史学会(International Economic History Association)在巴黎召开连续五天的研讨会,这是全球范围规模最大的同类聚会,学会本身由分布于38个国家的学会组成,而研讨会包括主题演讲和百多个分会,以及各种展览、新书发行、学术颁奖和演示等活动。这其中,直接聚焦于中国主题的分会超过10个,笔者参加了全球纸币诞生1000周年纪念分会(就是纪念北宋四川的“交子”诞生),“世界历史上的纸币:理论与实践”,做了一个题为《中国经济变革中的铸币税矛盾》的报告。

▲交子

笔者并没有学过货币经济学,报告仅是从经济发展的角度来阐释、评论货币现象,即便如此,也只能尽量慎言唯恐错漏。不过,笔者在考察这个现实课题的过程中深感其意义重大,可说是今日中国经济所面对的严峻考验,所以还是力图以自己所能掌握的相关知识稍作探讨。下文可算是报告的上半部分的浅白和简化版本,其中涉及的统计数据主要是取自世界银行网站。

1投机世界中的生产导向中国

一个显而易见的现象可以作为探讨的起点,即,数十年来尤其是进入新世纪至今,中国经济主要是生产导向,与全球经济的投机导向对比鲜明。

根据世界银行数据,中国经济的生产性投资(“资本形成总额”)占国内生产总值的比重,从1960-1980年代的平均30%提升至1981-2000年代的36%,再提升至2001-2020年代的43%,趋势是大幅度攀升。同期,中国之外的全部发展中经济体的同一比重则分别是36%、30%、25%,而全部发达国家则分别是27%、25%、23%,都是节节下降。

▲2022年1—7月份中国固定资产投资同比增速。分产业看,第一产业投资8077亿元,同比增长2.4%;第二产业投资101083亿元,增长10.4%;第三产业投资210652亿元,增长3.7%

生产性投资是生产能力扩张和技术进步的直接推动力,在较为浅显层次上,上述数据揭示了40多年来中国经济为何能有持续快速增长,以及世界范围为何呈现长期增长缓慢的局面。也是因此,中国在近年成为全球最大的生产性经济体,其制造业增加值在2019年接近美日德三国的总和,至2021年更是接近发达资本主义七国集团的总和。而这个投资扩张表现的另一重要意义是,对比起已经寄生性严重和高度空心化的主要资本主义经济体,中国经济中的债务大都具有相应的实质资产支撑,意味着即使出现任何债务危机其规模也不会是系统性的。

▲美国和中国的资本产出比率

然则,中国经济的生产性导向得以维持,其背景却是渐进但是持续深化的市场化改革,尤其是高度融入愈趋金融投机化的世界经济。这就构成一个奇异的现象——怎么可能?还会在未来维持下去吗?

2生产性经济体的金融环境

维持生产性投资持续快速增长的因素中,必定包括金融环境,那么,中国金融又有什么特性?

这里的一个直接相关指标,是“金融部门提供的信贷与国内生产总值的比率”,中国与与世界范围的普遍表现依然是大不相同。在1981年,中国的比率是56%,与中国之外的全部发展中经济体的平均比率43%相差不是很大,但是显著低于全部发达国家的平均比率106%。这三者,至2000年分别提升至118%、51%和188%,再至2017年又分别提升至215%、80%和206%;显然,尤其是在新世纪以来,中国的表现与众不同,不仅是快速地与发展中经济体的平均比率拉开差距,甚至是趋近并超过了发达国家的平均比率。

▲金融部门国内信贷占国内生产总值比重

上述指标所反映的,是经济体的金融深化程度的变化,而变化的决定因素不仅有金融主体、市场的活动,还有更根本的金融制度的运作。这就指向了中国宏观经济的另一个全球触目现象,即“广义货币与国内生产总值的比率”,在整个改革开放年代一路攀升,其水平至1990年代末期已经是远超其他国家,随后仍是趋势持续。同样可以将中国与其他全部发展中国家、全部发达国家作对比,三者在1981年分别是40%、30%、77%,至2000年提升至分别是136%、45%、109%,再至2020年提升至分别是212%、83%、143%。

早在1990年代末东亚金融危机期间,当时国际舆论纷纷预言中国行将陷入相同的危机(这是第一代“中国崩溃论”),其根据之一就是中国的货币-经济比率远超世界平均。诡异的是,这个被认为不可持续的水平随后并没有降下来,反而是一路攀升,至2020年竟然是不只翻了一番。

▲1990年12月—2022年12月我国外汇储备

同样貌似反常的是,持续快速的货币增长,却并没有导致相应的通货膨胀。上文所述的“广义货币”,在中国统计中定义为M2,即货币和准货币(各种定期银行存款),其增长率在1980-2020年期间是年平均达19.4%,远高于同期经济增长率(9.3%)与通货膨胀率(3.8%)之和。这个现象可以归因于经济货币化,就是说原先并不涉及货币的经济活动和资产,随着环境的变动而需要使用货币,从而就将超过经济增长需要的新发行货币吸纳进去,缓解了通货膨胀压力。而这里所说的环境变动,可以包括两方面,一是经济发展过程,另一是市场化改革过程。

▲通胀变化

3应对考验,维持优势

如何评价上文描述的货币现象?尤其是,如何理解这个货币现象对生产性投资、经济生产导向的影响?

经济发展和市场化改革有可能推动货币-经济比率上升,但这并非必然,还需要其他因素共同起到作用,其中最关键是公众对货币价值的信心。一个极端的反例是俄罗斯经验,1990年代的休克疗法市场化改革几乎摧毁了货币-经济比率,其负面影响直至近年还是清晰可见,比率一直是显著低于中国之外的全部发展中经济体平均。另一个算是较为温和的反例是印度,30年来其经济增长速度显著高于中国之外的全部发展中经济体平均,而货币-经济比率却没有高得多少。

▲中国、印度历年广义货币占GDP比重比较

市场化改革往往会产生“赢家”和“输家”,带来社会矛盾,从而又构成压力要求政府财政承担社会再分配责任。改革开放年代的中国也不例外,40多年间仅有一年没有出现财政赤字。幸运的是,正是因为货币-经济比率持续上升所带来的“铸币税”,政府得到丰厚的财务资源来应对社会矛盾。从而,政府财政能够在基本上承担社会再分配责任的同时,更多的朝向支持经济的生产性投资。

所谓铸币税,简言之是指货币发行面值超出生产成本的收益,而今日世界基本上都是法定货币制度,具有垄断权力的发行者是国家(state),收益表面上也就归于国家。然而现实上国家主权并非绝对,反而在不同程度上受制于不平等的国际体系(inter-state system),在经济领域尤其如是,从而又带出铸币税的跨国转移问题。

▲中国M2、GDP、CPI及M2 /GDP(1978-2018年)(M2:广义货币供应量)

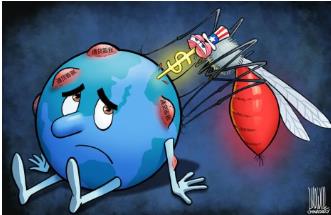

在新自由主义全球化年代,美国透过美元霸权攫取世界各国的经济剩余,包括透过塑造金融投机资本主导世界经济秩序,迫使发展中国家大量积累官方外汇储备,这是铸币税的另一个体现。在这其中,中国一方面是世界最大的生产和贸易经济体,另一方面人民币的国际化程度远不足以支撑它的生产-贸易规模,导致迄今仍是严重依赖美元霸权。其结果,即使不考虑到政治风险而纯就经济而言,除了付出铸币税之外,就是本身的金融制度、货币稳定性、整体经济的生产导向也是面对恒常干扰及威胁。

如何合理有效地应对这个局面,这是今日中国经济变革的重大考验。

▲美元霸权