美联储又想“割韭菜”,各国誓死不从

9月23日美联储议息会议发出重磅信号,Taper要来了!

Taper就是缩减购债规模,是量化宽松(QE)政策的拐点,即QE的力度开始变小,直至退出。

根据鲍威尔讲话透露的信息:

美联储最早于11月启动Taper,到2022年年中完成,之后很可能步入加息通道。

这意味着美联储长达两年多的货币宽松划上句号,重点从支持经济增长转向遏制通货膨胀。

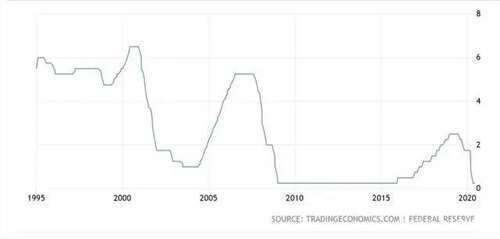

图 1 美联储基准利率变化图

由于美联储“全球央行”的特殊地位,货币政策的收紧特别是加息,很可能引发海外美元大量回流美国,对资本流出的新兴经济体造成冲击。

这也是为什么俄罗斯、墨西哥、智利、巴西、土耳其、阿根廷、斯里兰卡、匈牙利、捷克、韩国等多国央行抢在美联储之前加息的主要原因。

有了拉美危机、亚洲金融危机、08金融海啸、欧债危机等的前车之鉴,新兴经济体开始在应对美元收割机制上未雨绸缪,努力避免国内资产价格因美元流动引起巨幅波动造成财富流失,以及更严重的经济危机。

美联储的政策转向将对全球造成哪些影响?

这次政策转向的宏观背景有何不同?

中国将如何应对?

戎评认为,美联储政策转向对通货膨胀高企,存在明显资产泡沫,汇率机制没有独立性的经济体而言,将会产生不可避免的巨大冲击。即使这些经济体不断加息,恐怕也难以遏制经济危机来临的脚步。

不过,值得注意的是,美联储政策转向的宏观经济基础并不是很牢靠。虽然8月美国CPI环比增速有所回落,这给美联储加速Taper创造了条件,也是此次议息会议释放鹰派信号的主要原因,但是新冠肺炎对美国经济的冲击是巨大的,后续反复的可能性非常之高,因此,Taper很可能不是一帆风顺。

对于中国而言,我们仍然是全球经济复苏的火车头,货币政策必然是根据本国经济状况进行自主审慎调节,比如,我国7月降准就体现了经济下行压力下我国货币政策的独立性,不会因为美联储的政策转向预期而干扰自主调整的脚步。

而且,我国的通胀目前还处低位,货币政策的腾挪空间还比较大。所以,美联储启动Taper或者加息,对我国经济和政策的影响不会特别大。

苍蝇不叮无缝的鸡蛋,这些国家注意了!

美联储每次大的加息周期,都会拖垮一批经济体。

二战后,美元在布雷顿森林体系之上确立了世界货币的地位,美元资本满世界跑,这些资本都会盯着美联储的信息。资本的主要目的是为了盈利,他们全世界到处投资就是为了使资本增值,而如果美联储加息,当利率高于投资于产业的收益时,再加上美国经济复苏的指引,大量资本就会回流美国,这就是美元的潮汐效应。

这种现象对于美元资本来说自然是有利的,但对于热钱流出国家来说却是巨大的灾难。因为前期资本的大量流入兴建了大量的厂房,推高了金融资产,一旦资本在美联储的号令下回流美国,就会造成流出国制造业的中断和闲置,以及股市、债市等金融市场泡沫的破灭,甚至因为本币贬值而引起财富的流失。

如今全世界有上万亿的资本在游离,还有大量炒家在作祟,一旦加息必定是腥风血雨。

下面给大家复盘一下美联储加息著名的“三杀”场面:

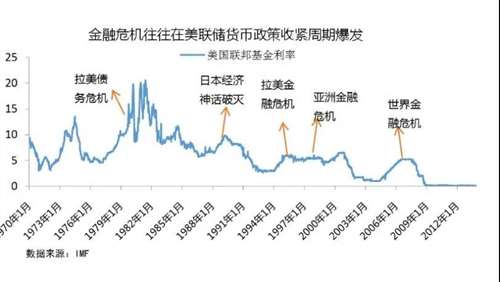

图 2 金融危机往往发生在美联储货币收紧周期

第一击是上世纪70-80年代的拉美债务危机。

二战后拉美国家开始走向工业化的道路,由于整个金融市场的开放,大量美元开始进入拉美国家,金融市场的泡沫被不断吹大。由于资本的涌入,整个经济欣欣向荣。由于经济的繁荣,拉美没有在意初期向美国借的巨量外债。但美联储加息后,问题就来了。

1979年美联储开始加息,大量美元资本回流美国。拉美各国金融市场马上出现了震荡,各大企业资金链断裂。曾经一度步入发达国家的阿根廷、智利、乌拉圭等国家迅速陷入了贫困。而此时债主美国上门要债了。由于国家迅速进入贫困,这些主权国家也没有资金还债。于是,矿山、油田、农场都被抵押给了美国。核心资产出让后,拉美国家好长时间都缓不过劲来。

美国的第二次出手,是打垮日本的《广场协议》。

冷战后,日本的GDP开始腾飞,并在80年代超过了苏联。但此时美国遇到了一个问题,就是由于越战用力过猛再加上中东各国报复性的操纵石油价格,让美国出现了滞胀。

为了解决滞胀问题,1985年与日本签了《广场协议》,日元开始大幅度升值。随后又签了《卢浮宫协议》,日本的汇率升值变成了永久性,且打开本国的贸易壁垒。

于是国际资本开始在日本大肆购买一切能买到的资产。这些资产随着日元的升值变得越来越值钱。这个时候日本中产阶级也开始加入炒房、炒股、炒一切资产的行列。这个时候的日本在一片躁动中甚至喊着可以买下整个美国。

但这个时候美联储开始加息了。国际资本开始有序逃离日本,日本人开始成为接盘侠。这场郁金香似的盛宴终于崩盘了。日本彻底被打垮,迎来了“失落的三十年”。

第三击就是对准了亚洲新兴经济体。

上世纪90年代,为了招商引资,东南亚国家吸纳了大量的美资。东南亚各国底子薄,他们把吸引到的外资借给本地企业兴建工厂。东南亚、韩国等地区经济欣欣向荣,美元资本在股市赚得盆满钵满。

1995年美联储开始吹起了进攻的号角,在连续加息下,美元资本开始迅速回流。东南亚各国根本挡不住美元资本撤出带来的震荡。泰国第一个放下武器,放弃固定汇率。于是泰铢第一个被宰杀。随后菲律宾、马来西亚等国家迅速投降。而韩国也在这次金融危机中倒下。

这三次加息对一些经济体的打击比较典型,而后面的08金融海啸和2013年的缩表恐慌,仍然是重演了美联储“割韭菜”的戏码。

比如离现在最近的美联储紧缩周期

——2013年美联储突然缩表所带来的缩减恐慌,令东南亚国家经济与金融市场一度遭遇重创,比如印尼遭遇大规模国债抛售令10年期国债收益率一度飙升225个基点,且印尼盾一度暴跌逾11%,迫使不少东南亚国家紧急加息稳定金融市场。

图 3 主要新兴经济体部分经济指标比较

从上面可以看出,美元资本加息收割的一般都是金融市场完全开放、基础薄弱、产业单一的国家。放眼全球,印度、土耳其、印尼、阿根廷、南非等国这一次可能会是“重点照顾”对象。但如今美联储加息也没有那么容易。因为美债太多,加息太多也会对美国政府造成冲击。

从图3可以看出,除中国外,不少国家已经陷入滞胀的泥潭,比如南非、巴西、阿根廷、哥伦比亚、土耳其的通胀和失业率已经到了令人咋舌的地步,一旦遭遇美联储加息,这些国家的经济将陷入风雨飘摇的境地。

打铁还需自身硬,美国这次有点悬!

美联储能不能轻松地对全球各国“割韭菜”,其实取决于金融资本对美国经济的预期。由于美国债务体量过大,以及新冠疫情对美国经济造成的巨大冲击,美国不论是在Taper还是加息上,可能都不会一帆风顺,甚至有可能达不到预想的效果。

根据美联储表态来看,加息最早可能在明年,按照美联储推出时间表计算大约在2022年6月或9月,更多成员倾向于2023年加息。

与以往不同的是,本次美联储加息除了应对通胀、失业率以外,有一个非常重要的因素也必须考虑在内,就是美国的债务问题。当前美国债务规模为28.8万亿美元,考虑到明后年美国财政预算,待到美联储真正加息时,这一个数字大概率要超过30万亿美元。

美国现在是零利率,一旦加息开始,次数达到3-4次甚至以上,光还利息可能就超过3000亿美元左右。在财政赤字居高不下的情况下,这些钱基本仍需要再次通过发行国债来完成。这样就会形成一个恶性循环。对于美国来说,如此沉重的利息负担和借债动能,将会使美元升值和经济增长的持续性面临阻碍。

新冠疫情对美国经济的冲击自然不用多说,这很可能是一个拐点性的影响。美国经济确实有了一定程度的复苏,但是增长并未真正回归之前的趋势线。现在美国经济增长明显减速,比如就业和工资等重要指标,并没有回到之前的高水平,而是窄幅震荡甚至出现了下滑的势头。

图 4 美国经济增长趋势线

过去美联储之所以能通过利率的升降完成对其它经济体的“收割”,很大程度上是因为美国经济在货币宽松的支持后出现强劲复苏,进而扭转了金融资本对美国经济的悲观预期,使得全球热钱能够有序回流美国,并进一步强化美国经济的复苏趋势。

但现在,一切似乎都在发生变化。美国的债务风险到了一触即发的地步,美国经济的基本面并不牢靠,全球资本对美国经济的信心还比较脆弱。因此,这一次货币政策收紧很可能会一波三折,没有那么流畅,自然对其它经济体的“掠夺”可能不会特别顺利。

这也给世界其它经济体提供了抵御美元收割的契机。大家可以利用美联储缓慢的紧缩进程,做好自身的内功,把通货膨胀和失业率降下去,把经济增速提上来。当然,这需要加强自身的金融安全和产业结构调整,对热钱进行有效管理,同时,稳住国内储蓄支援经济建设。

我们看到不少国家央行已经做好了与美联储“抗争”的准备。自3月份以来,巴西、土耳其、俄罗斯、墨西哥、智利、韩国等国相继开始加息。

对于中国而言,尽管美联储Taper将至,不少新兴经济体也开始了加息,但中国经济的体量决定了货币政策要以我为主,服务于内部均衡和“双循环”战略,而不是跟随美联储货币政策的脚步。

短周期看,受局部疫情冲击和中国经济发展模式转型影响,中国经济增长压力加大

——出口一枝独秀,房地产投资增速下行,基建投资增速低位运行,消费复苏势头遭遇挫折,需求端下行压力向供给端传导,部分群体就业形势仍较为严峻。

同时,由于中国的通胀压力并不明显,而且大宗商品涨价趋势正在逆转,货币政策收紧的必要性并不是很大,相反,为了对冲经济增长下行的压力,中国的货币政策仍然存在放松的必要。

美联储开启Taper的预期,或许会影响中国货币政策放松的节奏,但是不会改变政策放松的方向。中国为了防范于未然,仍可能继续降准,并不排除降息。

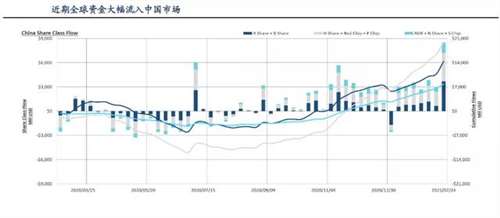

图 5 近期全球资金大幅流入中国市场

那么,中美货币政策的分化是否会引发国内热钱出逃呢?

到2021年8月底,境外机构已经连续33个月增持人民币债券,境外机构投资者8月增持中国银行间债券305亿元人民币。中国央行最新数据显示,2020年以来,外资购买人民币债券的数额约占全口径外债增幅的一半。

这说明各国资本的目的,正是为了寻找美元和欧元的替代品,准备改变其储备结构,增加人民币份额。这进一步说明美元替代很可能是一个长期趋势,即使中国央行降息,但因为中美经济复苏动能的差异,相当大一部分热钱也不会从中国市场流出。这是由中美国力的趋势分化决定的。

写在最后

此次美联储的“缩债恐慌”很可能是雷声大,雨点小。

当然自身底子不牢的经济体还是需要提防美元资本撤离的风险。

而对于美国来说,沉重的债务负担成为美联储加息的最大阻力。

对于中国而言,货币政策的独立性已经可以和美联储抗衡,因为资本进入中国看好的是中国经济的前景,以及在中国投资的长期收益,这很可能比美联储加息带来的收益还要大,进而能够稳住资本不逃离中国。

美元的霸权,正在全球资本的多元选择下式微,人民币资产将越来越具有吸引力。