恒大2.6亿美元担保无法履约,正迈向债务重组,会有多大影响?

昨天晚上,可以说是有一堆事情让人应接不暇。

把滴滴退市的事情,都分流走不少热度。

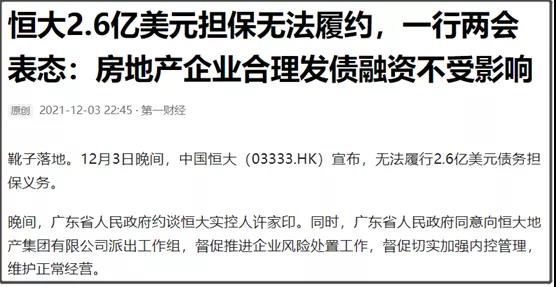

其中最引人关注的,就是恒大2.6亿美元担保无法履约的事情。

这意味着,恒大在苦苦支撑半年之后,最终还是出现实质性的美元债务违约,并有可能触发约190亿美元债交叉违约风险。

到那个时候,就意味着恒大将进入到债务重组阶段。

(1)债务重组的可能

虽然我从去年7月份就开始提醒过恒大的债务风险问题。

不过我这里还是要强调一下,恒大目前虽然是首次触发美元债务违约,并发布公告称将积极争取“境外重组方案”。

这里还不是全面的债务重组。

所以,目前还不能一下子说恒大已经进入到破产重组的状态。

破产重组和债务重组还是有一些区别的。

破产重组是债权人直接向法院申请,带有一些强制性的对企业的债务进行重组,来按照优先级顺序偿还债务。

债务重组,则还处于债权人和债务人进行协商阶段,通常需要债权人做出一些让步,来改善债务人资不抵债的局面,确保债务人可以重回正常经营,来最大程度挽回债权人的权益。

破产重组和债务重组,功能上是比较类似,目的都是为了通过债务重组的形式,来挽救企业,而非直接让企业倒闭。

只不过债务重组是带有协商性质,破产重组则是强制性。

所以,一般说一家企业宣布破产,也不一定这家企业就马上倒闭,有时候通过债务重组,假如企业还有一些优质资产,还是有可能苟延残喘下来。

但正常来说,大多数企业一旦进入破产重组流程,基本就是各种变卖资产,等债务重组完,企业也名存实亡了。

当前恒大还没有完全进入到债务重组阶段,但昨晚这则公告,也基本预告着恒大已经一只脚踏进债务重组的大门。

在昨晚的公告里,恒大已经明确说了“正在制定境外债务重组方案”。

所以,未来一段时间,恒大将进入到新一轮紧张的谈判里。

假如境外债务重组方案,没能得到境外美元债投资者的认可同意,那么恒大则有可能进入到破产重组的阶段。

未来摆在恒大面前的道路,显得是越发的黯淡。

再来说说,昨晚这个具体2.6亿美元债违约背后所透露出来的一些信息。

实际上,在9月份恒大财富暴雷以来,市场基本都在等着恒大触发债务违约的时间点。

而9月份以来,恒大的美元债一直是处于拖延兑付的状态。

境外美元债的利息和本金兑付,有30天的宽限期,类似于信用卡还钱也有3天宽限期,在宽限期内还款,就不算债务违约。

虽然恒大当前约190亿的美元债,大都是要2022年才到期,但从9月份至今,恒大有比较密集的美元债利息兑付压力。

而9月份至今的这10笔美元债,恒大基本都是没有在付息日准时还款,而是在30天宽限期,才压哨还款。

恒大的资金压力有多大,由此可见一斑。

不过总的来说,最近这半年,恒大一直是竭尽所能的把外部的这些美元债利息兑付,为此恒大基本把能卖的资产都拿出来卖。

恒大之所以要这样做,是因为一旦恒大触发外部美元债的债务违约。

就有可能导致恒大约190亿美元债出现债务交叉违约,到那个时候,恒大的美元债持有者,可能会要求恒大提前兑付其美元债的本金,形成“挤兑危机”。

很显然,恒大当前连2.6亿的债务担保都拿不出来,更别说190亿美元债形成交叉违约。

一旦出现这种情况下,就会导致恒大陷入到破产重组的最糟糕局面。

这里也要说明内债和外债的区别。

恒大其实近一段时间,并非只有外债的压力,也有内债问题,恒大的内债就是大量拖欠中小供应商的款项,还有欠国内银行的一些款项。

不过,恒大所欠的这些内债,近期为了避免恒大直接进入破产重组状态,这些内债基本都能展期的都展期了。

也就是延长恒大还债的时间,这个其实对内债持有者是不太公平的。

一方面是内债不断给恒大债务展期,降低恒大的债务集中偿还压力。

另外一方面,是恒大借此机会,集中精力去偿还美元债的利息,避免债务违约。

但这样相当于,某种程度降低外部美元债持有者的风险,而增大了内债持有者的风险。

因为假如恒大即使这样手段尽出,也避免不了债务重组的命运,那么现阶段集中兑付美元债的策略,就是降低美元债持有者的损失,而内债持有者所承担的风险也会相应放大。

因此,如果判断恒大很难避免债务重组,其实当断则断的尽快对恒大进行债务重组,来进行各方协商,才是对各方都比较公平的。

不能因为美元债不好拖,就把内债能拖就拖。

另外一方面,美元债也确实不好拖。

内债比较好说话,是因为我们并不希望恒大走到破产重组那一步,尽可能给恒大债务展期。

美元债持有者不好说话,这个有他们希望尽快收回本金的合理要求。

但也有一些外部资本,巴不得恒大赶紧暴雷破产,他们好趁机兴风作浪。

(2)博弈

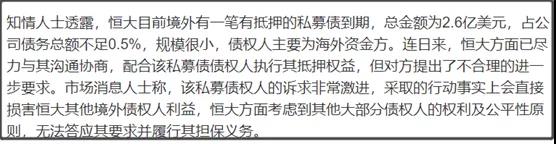

这次恒大无法兑付的2.6亿美元担保债务,按照一些报道的说法,恒大已经尽力去沟通协商,并给出一些“抵押物”,但对方并不同意,按照这个报道说法,对方还提出一些“不合理的进一步要求”,甚至有消息人士称,该诉求非常激进。

具体情况如何,我们是不得而知的。

不过客观来说,这里恒大如果给出的协商方案是类似“以房抵债”的模式,也不能怪这些境外投资者不买单。

毕竟,国内的一些中小供应商,可以接受以房抵债,本身就是捏着鼻子不得不接受。

境外投资者不能接受这类抵押展期模式,也是他们的权利。

只不过在这样的节骨眼,这只占恒大0.5%的债务,就成为压垮恒大的最后一根稻草,实际上对恒大其他债权人来说,也并非啥好事。

假如说恒大美元债持有者,不说他们故意兴风作浪,拿回自己应得的本金,还是合情合理的。

但像之前10月份,美国国务卿还“特意”关心起恒大暴雷的问题,就是纯粹的不安好心。

这都说明,美国当前是有意在舆论上,在恒大暴雷的问题上做文章,来对我们形成某些舆论战攻势。

这其中包括给未来可能形成世界经济危机甩锅造势。

但美联储不负责任滥发美元,再加上美国高达28.6万亿美元的巨额债务,以及美国泡沫化的金融市场,都是未来有可能导致世界经济危机的导火索。

特别是当前美联储迫于通胀压力,而不得不提前加息预期,而且是不断提前加息预期,也有可能导致美国戳破自身金融市场泡沫,而引发世界经济危机。

但美国肯定不会承认是自己导致世界经济危机,所以需要对外甩锅。

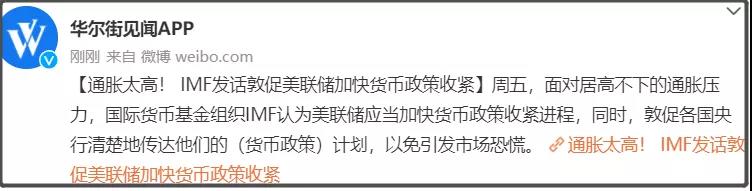

包括最近IMF等一些国际机构,也经常在那边假惺惺的说,我们不能收紧货币,不能让房地产暴雷之类的话。

其实这是“杀人诛心”的言论,言下之意就是在说,是我们收紧货币,才导致恒大暴雷,房地产市场暴雷。

这完全就是因果倒置的说法。

我们没有跟随美联储大放水,是我们基于宏观经济调控需要的一个正常货币政策选择。

一些房地产企业,因为过去这几年的激进扩张,而导致在货币周期转向的时候,出现暴雷,更多是其自身缺乏风控意识、疯狂加杠杆盲目扩张所导致,而不能归咎于大环境。

我们不可能为了让这些缺乏风控意识的房地产企业不暴雷,就无限印钞大放水来给这些自身就不行的房地产企业续命。

这只会导致风险滚雪球式放大,形成对社会绑架的效应。

很显然,外部这些机构、舆论,这种关心恒大的问题,更多是为了在这个问题上指责我们。

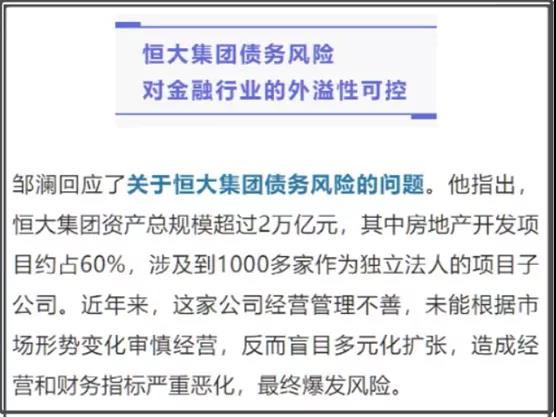

所以,过去几个月,我们央行其实已经出门表态过很多次,强调恒大的问题更多是其自身问题。

比如10月份,我们就有专门回应恒大的债务风险问题,指出“近年来,这家公司经营管理不善,未能根据市场形势变化审慎经营,反而盲目多元化扩张,造成经营和财务指标严重恶化,最终爆发风险。”

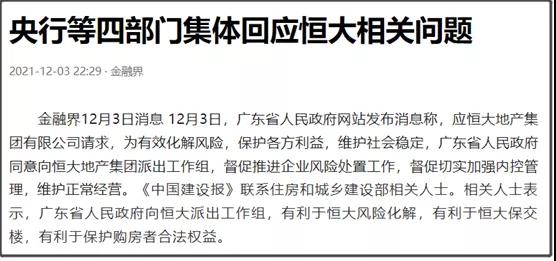

包括,昨晚恒大发布有可能债务违约的公告后。

央行等四部门也是迅速就恒大的相关问题进行回应,其中强调“恒大的风险主要源于盲目扩张”。

并且,包括其他一些可能看起来没有太多关联的事情,实际上也有一些配合这场跟海外势力舆论战的可能。

比如说大家都很关心的降准。

这次提及降准,是在会见国际货币基金组织总裁的时候说的。

其中强调“继续实施稳健的货币政策,保持流动性合理充裕,围绕市场主体需求制定政策,适时降准,加大对实体经济特别是中小微企业的支持力度,确保经济平稳健康运行。”

这某种程度,也是对近期海外媒体一些这种片面报道的回应。

事实上,从去年5月份至今,我们整体上,即没有跟随美联储大放水,但也没有大幅度收紧货币。

整体确实是处于一个比较稳健的调控通道里,这个也可以体现在我们MLF利率已经一年多没有变化过了。

过去这一年多,我们主要是通过MLF、逆回购来做日常货币调节,偶尔通过降准来做债务置换。

所以我们既没有大放水,也没有大收水。

包括当前美联储已经有明显大收水迹象,明年有可能加速缩减购债,甚至提前加息的情况,我们仍然在这次会面里,提及降准。

所以我们整体货币政策仍然保持“以我为主”。

而且降准这个东西,如果是拿来置换债务,优化银行债务结构,就称不上大放水。

并且,这还正好可以拿来堵住一些海外别有用心人群的嘴巴,确实是一个比较好的调控方式。

在12月15日,我们银行有9500亿MLF债务到期。

所以,本次提及降准,有一些可能最快在下周五降准,这样差不多刚好在12月15日来对这9500亿MLF债务进行部分置换,或者全额置换。

我们过去这一年多,整体来说一直是处于这样比较强调微操的精细调控,既没有大放水,也没有大收水。

这种情况下,显然不能把房地产暴雷的黑锅,扣在我们自己头上。

而去年对房地产企业的三道红线,更多是我们自己为了在美联储货币大转向之前,提前排雷,降低我们内部风险。

这属于我们内部事务,外人也没有资格说三道四。

当前这些海外舆论,之所以喜欢这样对我们指手画脚,只是他们希望看我们去不断放大风险,而不愿意看我们去不断提前排雷。

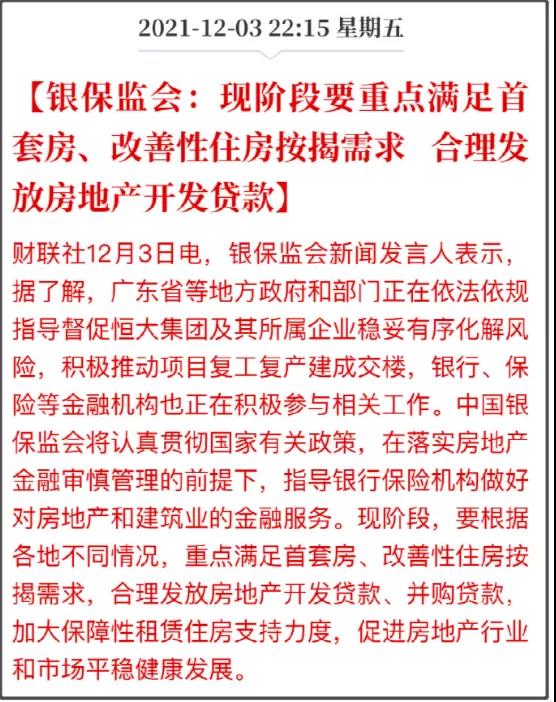

所以包括昨晚恒大这个公告出来后,银保监会也是出门表示会“重点满足首套房、改善性住房按揭需求、合理发放房地产开发贷款、并购贷款。”

从某种意义上来说,这也是在全方位打响这场不怎么为人所知的舆论战。

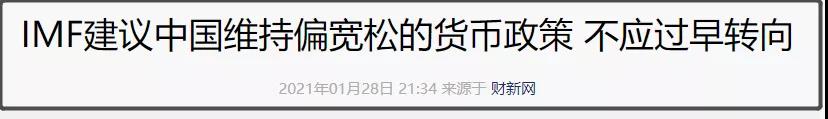

实际上,这个IMF年初就一直在那边说我们应该维持偏宽松的货币政策。

但讽刺的是,IMF最近却在不断发话敦促美联储加快货币政策收紧。

IMF这样一边建议我们维持宽松,一边敦促美联储加快货币收紧。

这背后是否有包藏祸心,是值得深思的。

(3)后续可能

恒大暴雷,是我们房地产发展的一个标志性事件。

恒大自身缺乏风控,激进的加杠杆盲目扩张,最终导致当前这样濒临重组的局面,这完全就是恒大自己咎由自取。

但我们肯定是要避免恒大这样的事情,产生过于恶劣的连锁反应,所以要尽可能确保恒大这颗大雷能有一个缓冲落地。

不过,从目前情况看,恒大拖越久,其实反而越不利。

因为9月份暴雷的恶劣影响,恒大10月和11月的销售金额,是非常少的,这份报告里显示恒大的11月销售金额甚至为0。

这种情况下,恒大没办法通过销售尽快回款,债务压力只会越来越大。

从这个角度来说,尽快债务重组,才反而能盘活企业。

恒大的债务虽然有近2万亿的惊人规模,但恒大并不是一个空壳子,其名下还是有不少优质资产,其中最主要就是恒大所拥有的大量土地储备。

按照一些公开数据,恒大的土地储备总价值,原值有5000多亿,而按照之前土拍价格高峰期的估值算或者有大约1.5万亿左右。

假如恒大的土地储备能全部按照1.5万亿卖掉,就不会资不抵债。

但很显然,按照恒大目前情况,和整个大环境,这是完全不可能的。

恒大这1.5万亿面值的土地储备,实际上还是比较虚浮的。

一旦恒大进入到债务重组阶段,恒大所持有的土地储备,大概率就要被拿出来强行出售。

那么接盘方,肯定不愿意高价接盘。

到时候这1.5万亿面值的土地储备,我估计整体出售价格应该会在1万亿以内。

但假如以低于1万亿的价格卖掉的话,很可能是资不抵债的。

如果资不抵债触发债务重组,甚至破产重组,就需要有一个债务偿还的优先级顺序。

一般来说,清偿顺序债权是高于股权。

并且房地产影响民生的关键行业,一旦恒大未来假如进入破产重组,我个人估计的一个可能优先级顺序,大概是保交楼盘优先级最高、其次就是要兑付中小供应商的商票和货款,再往后才是清偿债权人的债务,最后才是股权投资者。

如果按照这个优先级顺序,恒大现有资产即使有联合接盘方接走,恒大换来的钱,也会优先保交楼、付货款,债权人可能还能捞点剩汤,而股权投资者可能就连汤都捞不着了。

当然,实际债务重组的过程是更加复杂,我这里只是简单提一个思路。

总体来说,恒大不管未来走到哪个局面,是比较良性的进行协商式债务重组,还是比较激烈的债务违约触发破产重组。

我们都会全力以赴,避免恒大这个大雷产生恶劣的连锁反应,尽量确保民生不受波及,这是我们的底线。

所以在恒大昨晚发布可能债务违约公告后,也是马上对恒大进行约谈,并派出工作组入驻。

其中提到:

“为有效化解风险,保护各方利益,维护社会稳定。”

“督促推进企业风险处置工作,督促切实加强内控管理,维护正常经营。”

这里,我认为并不是为了救恒大,而是为了尽量降低恒大未来如果债务违约的各方面影响。

同时,我认为恒大未来一旦进入债务重组阶段,我们要确保恒大的债务清偿顺序,是优先用于确保民生领域。

而不能让资本先跑。

这一点很重要。