美联储加息叠加地缘政治危机,百年投行命悬一线?

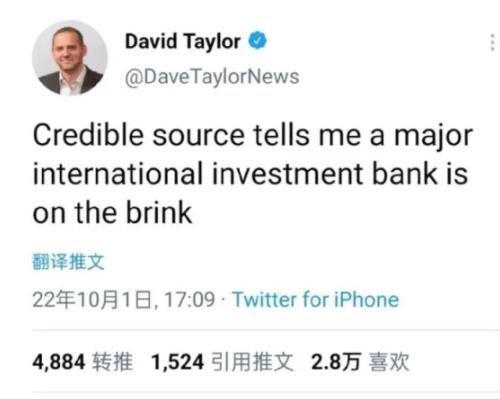

“十一”长假期间,一则重磅传闻引爆全球金融市场,澳洲广播公司(ABC)商业记者David Taylor在社交媒体上传出一家大型投资银行濒临破产的消息,市场猜测直指瑞信。

此消息爆出后,瑞信股价再创历史新低(光是今年,瑞信就蒸发了约60%的市值),同时,其信用违约掉期(CDS,一种对冲违约风险的保险手段)的价差攀升至年内最高水平。

一时间,围绕着瑞信会否破产,是否将成为下一个雷曼兄弟,以及是否会重演2008年金融危机的疑问不绝于耳。

戎评认为,在美联储连续大幅加息背景下,全球资金成本水涨船高,这给国际化金融机构以很大的压力,不过,虽然当前全球爆发金融危机的风险很高,但是,我始终认为瑞信破产危机不足以成为引爆全球金融危机的“雷曼时刻”。

此次与2008年次贷危机的不同,是美联储连续加息叠加俄乌战争这样的政治危机,而不是美国金融市场或者欧洲主权债务出现了重大问题。而且瑞信是中立国瑞士的投行,既不处于美国金融市场的中心,也不处于欧洲金融市场的中心,因此,即使瑞信爆发破产危机,对于全球金融市场的冲击也是可控的。

瑞士信贷集团成立于1856年,是全球第五大财团,瑞士第二大的银行,是名副其实的百年投行。介于瑞信的百年老店和全球化业务,有分析人士认为,如此具有全球影响力的投资银行被传破产,如果属实,其对全球金融市场的冲击力将比2008年雷曼兄弟破产更为巨大。

因此,此次瑞信危机也被称之为全球金融市场的又一个“雷曼时刻”。

2008年9月15日,美国前四大投资银行之一的雷曼兄弟(简称"雷曼")由于在次贷危机中出现重大亏损而宣布申请破产,从而掀起全球金融市场动荡,引发世界金融危机。雷曼的破产成为次贷危机全面爆发的关键节点,因而被称为"雷曼时刻"。

在戎评看来,虽然瑞信和雷曼一样都是百年投行,但瑞信的破产危机很难与“雷曼时刻”相提并论。原因很简单,雷曼是美国企业,持有大量的次级债券,是次贷危机中的关键一环,而瑞信尽管近年来确实出现了一些问题,也被一系列丑闻困扰,如Archegos爆仓、Greensill破产、泄密事件等,但其危机不具备雷曼那么大的传导性,因此,即使瑞信破产,对全球金融市场的影响也是局部的,短暂的。

事实上,全球金融市场并未受瑞信传闻影响,反倒是利空出尽后,全球股市全面上涨,本周已经连续大涨两天,如美股两天涨幅超过5%,港股恒生指数也是大涨超1000点。再就是10月3日晚间,ABC商业记者David Taylor删除了引发热议的推文。受此消息影响,4日瑞信美股和欧股也均出现大涨。

虽然此次瑞信破产危机和2008年的次贷危机,都是因为美联储连续加息引起,但是金融市场的风险系数或说次级债的数量和规模,不能和2008年顶峰时期同日日语。2008年金融海啸时期,是美联储加息点燃了次级债违约的导火索,而美国金融机构持有大量的CDS等次级债产品,最后由于流动性收缩甚至干涸引发了金融市场的全面危机,而雷曼就是这个多米诺骨牌中的关键一个,从而引发了次贷危机的爆发和加速传导。

尽管瑞信在此次破产危机的传闻爆发之后,五年期信贷违约掉期利差(CDS)价格高达293个基点,违约风险高企,创下历史最高水平,但是,认为瑞信正面临“雷曼时刻”且将引发银行系统性风险不免夸张。

目前的情况与2007年相比是天壤之别,且在资产负债表在资本和流动性方面,二者存有根本性差异。数据显示,截至第二季度末,瑞信的财务状况健康,普通股一级资本充足率(衡量其财务实力的指标)为13.5%,流动性覆盖率为191%。

雷曼破产前夕资产规模大约7000亿美元,几乎完全是投行业务,没有商业银行业务,因此整个负债均来自批发融资市场而不受存款保护,一旦破产冲击格外大。

而瑞信的资产规模虽然也高达7000亿美元,但有超过2400亿是商业银行业务,盈利能力比较强且受存款保护,投行资产规模只有大约3300亿瑞郎,大约折合3300亿美元。2022年的3300亿所带来的冲击,显然要远低于2008年的7000亿。

资产方面,瑞信集团的资本充足率和1级资本比例(CET 1)均在巴塞尔协议III规定范围之内,而该协议正是08全球金融危机后诞生的保险锁,要求金融机构必须持有充足资金以应对逆境。

此外,雷曼破产的冲击之所以很大,是因为2008年金融危机本质上是房地产危机叠加了系统重要性金融中介的违约。本次瑞信危机背后并无房地产危机,甚至也(暂时)没有欧债危机期间的主权政府债危机。

正如上文所说的,瑞信并不处于全球金融风险的中心地带,因此,即使出现破产危机,也只是局部的、短暂的。

有金融分析人士认为,瑞信此次困境更为相似的对比是2016年和2017年的德意志银行,及2011年的摩根士丹利。2016年-2017年,受欧债危机拖累、14亿欧元的亏损与140亿美元的索赔要求,德意志银行信用违约掉期激增,也曾引发“雷曼时刻”言论。而由于2011年“欧洲债务上风险敞口很大”的市场传言,摩根士丹利的信贷息差出现飙升。

其实,现在欧洲政治危机的影响,要远大于金融、经济危机的影响,这也是此次危机与2008年金融海啸本质不同的原因,对世界格局的影响也更为深远。

此次全球危机的风险源在政治层面,围绕俄乌战争的多方博弈,以及对金融、经济的影响,甚至可以和二战时期相提并论,因此,金融危机反而降格为政治危机的衍生性和链式反应。

对于欧洲人而言,相比关注瑞信破产是否会引发全球金融危机,大家反而更关注的是在缺乏俄罗斯能源供给(如北溪天然气管道被炸)的实质性困难情况下,如何平稳度过今年这个冬天,这个才是切身的生存问题。因此,相比2008年的金融危机,此次欧洲面临的政治危机,是更高级别和更大烈度的问题。

比如欧洲多国政坛出现的极右翼化倾向,正是政治危机的显性反映,这是比金融危机乃至政治危机更高阶和更值得引起重视的问题。

如意大利大选中兄弟党领导的中右翼政党联盟胜选;瑞典议会选举中极右翼政党瑞典民主党上升为第二大党;法国总统大选与议会大选中,勒庞领导的右翼政党“国民联盟”虽未能入主爱丽舍宫,却取得了“历史最佳战绩”成为第三大党;

英国9月份进行的保守党党首选举中,现任首相特拉斯的胜出和上台,也代表着其背后保守党内部更为激进、更为右倾的政治派别获得了越来越大的影响力。

欧洲政治右倾化以及偏极端和民粹的政党日渐崛起,是欧洲在俄乌战争刺激下衍生出的社会和政治危机,极大影响了欧洲政治的稳定性。欧盟和各国政坛的碎片化、极端化程度普遍上升。在此背景下,欧洲经济的下行压力随着冬季的临近和能源危机衍生效应的不断释放而持续显现。目前遭遇的高通胀和增长下行压力很可能转化为“滞胀”困境,并加剧衰退压力。

因此,目前瑞信破产危机之于欧洲出现的局部性乃至全局性的政治危机和经济危机,其影响当量和级别是不足以与之相提并论的。这才是戎评看淡瑞信破产危机影响的根本原因。

美国连续加息引爆瑞信破产危机,只是表面现象,更深层次的是叠加俄乌战争这样高烈度的军事和政治危机,使得美联储加息有了更高级别的影响,因为地缘政治的高度不确定和风险,使得欧洲资金大量逃往美国,这种资金量级别,不是单纯欧美利差的逐利效应驱使,而是资金安全性的本真性问题。

在年中的时候,6月8日,瑞信集团曾表示,由于俄乌局势和货币政策收紧挤压其投资银行业务,公司第二季度可能出现亏损。瑞信称,地缘政治局势、全球主要央行为应对通胀飙升而大幅收紧货币政策,以及疫情期间刺激措施的解除,导致“市场波动持续加剧,客户流动疲软以及客户持续去杠杆化,尤其是在亚太地区”。

瑞信前CEO Thomas Gottstein近期也曾表示,在投资银行方面,瑞信整体业绩还受到一系列外部因素的严重影响,包括地缘政治、宏观经济和市场因素。

这其实直接验证了瑞信的破产危机和俄乌局势以及美联储加息效应高度相关。

值得一提的是,其中与地缘政治直接关联的是瑞士面对俄乌战争放弃中立国地位,也让瑞信这样的国际大行流失了许多大客户。大家都知道,瑞士是中立国,全世界的富豪都喜欢把钱存在那里,因为中立国永远中立,无论外面世界怎么乱,瑞士都不参与,因此,大家都认为,资金在这里也是最安全的,可瑞士这个“中立国”面具,在俄乌战争爆发之后,却自己摘了下来。

在欧美国家宣布对俄罗斯进行制裁之后,瑞士也放弃了中立的立场,瑞信集团更是宣布,将冻结俄罗斯客户在瑞信的资产,合计高达100亿瑞郎,换算成人民币大约是710亿。这说明中立国也不安全了。结果,大量资金从瑞信集团账户中撤出,瑞士扯掉了虚伪的“中立”身份,却引发了一场客户的信任危机。

瑞士回头一看,情况不妙,连忙改口继续保持中立,可亡羊补牢,为时已晚。虽然这个事件没有大名鼎鼎的Archegos爆仓事件让瑞信巨亏,但实际上对瑞信的长远影响反而更为深远。

与其说瑞信破产危机是受经济周期波动和风险管理不当的影响,但实际上是在欧洲乱局下,美联储持续加息和政治危机叠加以及瑞士站位不当综合引起的风险反映。

目前深陷危机的瑞信集团是否能够等到一位白衣骑士前来解救(大型资本),我们不得而知,但是可以确定的是,作为两次世界大战的主战场和爆发地,欧洲的这个寒冬才刚刚开始!