即将开启垫付 河南村镇银行案五大疑问仍待解

这些村镇银行走到无法取款这一步,其实是伴随着一个较长时间的“量变”过程,并不缺乏“预警”

多方关注之下,河南村镇银行案迎来重大进展。河南银保监局、河南省地方金融监管局11日发布公告:对禹州新民生村镇银行、上蔡惠民村镇银行、柘城黄淮村镇银行、开封新东方村镇银行账外业务客户本金分类分批开展先行垫付工作。

公告明确:7月15日开始首批垫付,垫付对象为单家机构单人合并金额5万元(含)以下的客户。单家机构单人合并金额5万元以上的,陆续垫付,垫付安排另行公告。

这意味着,部分涉及金额在5万元以下的人有望即将拿到垫付款,也标志着该案的善后工作迈出了实质性一步。

不过,从公开信息来看,河南村镇银行“取款难”事件,目前仍有一些关键性疑问亟待厘清。

“存款”还是“金融产品”?

7月10日,河南省许昌市公安局通报,又抓获一批犯罪嫌疑人。其中,这样一处关键性表述让外界格外关注:

2011年以来,以犯罪嫌疑人吕奕为首的犯罪团伙通过河南新财富集团等公司……利用第三方互联网金融平台和该犯罪团伙设立的君正智达科技有限公司开发的自营平台及一批资金掮客进行揽储和推销金融产品……

这应该是官方首次披露涉事银行吸纳资金的方式——揽储和推销金融产品。其中,“金融产品”到底是不是存款,事关不同的权益保障。

因为,若被吸纳的款项性质为“存款”,则受到《存款保险条例》的保护——存款保险实行限额偿付,最高偿付限额为人民币50万元。如果款项性质被定性为“理财产品”,则后续权益保障的不确定性就大得多。此次垫付公告中也指出,“对于额外渠道获取高息或涉嫌违法和犯罪的资金,暂不垫付”,这里的“额外渠道获取高息”,是不是就是“金融产品”?对此,或许还需要相关方面及时向社会作出更为详细的回应解释。

第三方互联网金融平台该担何责?

如上述许昌公安通报所示,河南新财富集团在吸纳资金的过程中,利用了第三方互联网金融平台,而这些平台到底要负有怎样的责任,目前仍未有相关权威消息。

根据媒体报道,涉事村镇银行的储户很多都来自外地,他们中不少都是通过第三方平台给涉事村镇银行存钱。这里面,被媒体提到的就有度小满、小米金融等多家平台。

这些平台在名不见经传的河南村镇银行揽储的过程中,或至少起到了信用背书的作用。否则,似乎很难解释河南的几家村镇银行能够在短时间内吸纳数百亿来自全国多地的资金。

因此,第三方平台在河南村镇银行案中,到底扮演着怎样的角色,该承担怎样的责任,相关部门是否介入了调查?同样宜及时向社会披露相关信息。

线上交易系统“异动”,能否一并调查?

该事件被曝至今已过去近三个月,相关部门宣布介入调查也有数月,但在这个过程中,公众发现,原本处于风口浪尖的涉事村镇银行仍然“动作”不断。

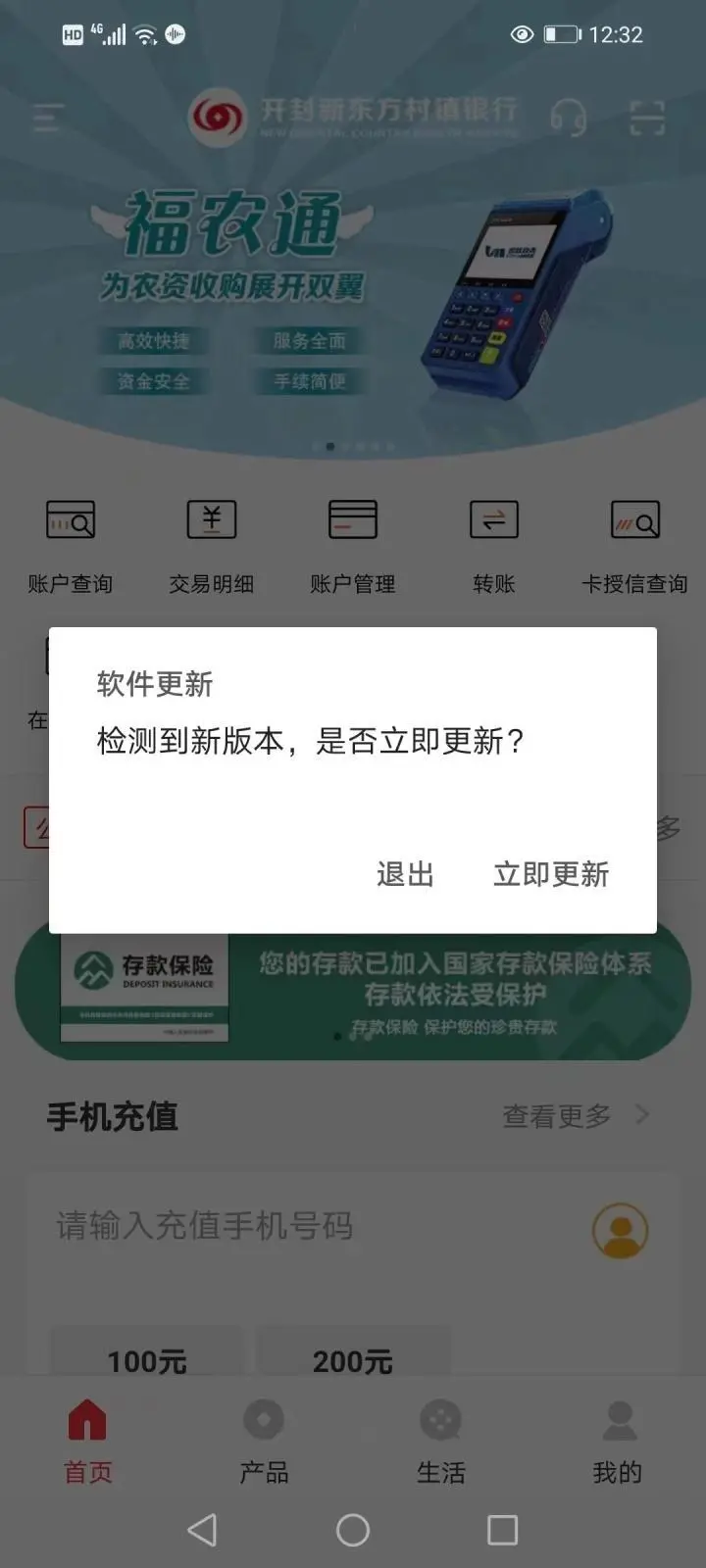

先是在6月26日,有储户发现此前线上交易系统关闭的开封新东方村镇银行,短暂开放了“十几分钟”的线上交易。对此,涉事银行曾回应称,该情况系手机银行个别操作权限出现异常。7月7日,有储户爆料:“开封新东方村镇银行APP强制更新系统版本,新版本已经没有提现、转账的通道了。”

↑图据天目新闻。

对此,涉事银行工作人员表示:“我行安卓版本手机银行进行升级,本次升级为强制升级,未升级版本将无法使用手机银行功能,升级后电子账户提现按钮暂时不可见(目前苹果版本该按钮可见但无法提现,苹果版本预计下周进行升级)。如我行线上业务恢复,届时提现按钮将能正常使用。”

这两个事件,或也应一并纳入到事件的调查范畴中去。

健康码两度变红,漏洞如何彻底解决?

6月22日,郑州通报部分村镇银行储户被赋红码事件的调查问责情况。根据彼时的通报,共计1000余名村镇银行储户被赋红码,系人为的违规操作。调查问责通报对相关行为的定性也很清楚:法治意识、规矩意识淡薄;严重损害健康码管理使用规定的严肃性,造成严重不良社会影响,是典型的乱作为。

时隔十余天,郑州市大数据管理局8日发布情况说明称,7月7日晚,郑州市大数据管理局在对健康码系统数据接口升级过程中出现技术问题,导致部分健康码异常,经紧急处置,7月8日8时已全部恢复正常。

健康码系统数据接口升级,为何技术问题又出现在了部分储户的健康码上?如何保障健康码管理的严肃性,也需要当地更彻底的解答与处理。无论如何,“随意红码”的漏洞应该彻底解决。

违规违法操作持续超十年,核心问题究竟在哪?

根据6月18日,许昌市公安局的通报,河南新财富集团投资控股有限公司自2011年以来,涉嫌利用村镇银行实施系列严重犯罪。

也就是说,涉事村镇银行的违规乃至违法操作,已经持续超十年。如此长时间游离在法规底线之下,为何未能及时发现?

根据三联生活周刊日前报道,近几年,涉事村镇银行曾多次出现违规放贷。例如,禹州新民生银行曾多次因冒名贷款、贷前调查严重不尽职等违规放贷行为,招致行政处罚。此外,知情人士表示,这些村镇银行,资产不良率非常严重,甚至大概5年前就被预言——迟早会出事。

综合上述信息可以看出,这些村镇银行走到无法取款这一步,其实是伴随着一个较长时间的“量变”过程,并不缺乏“预警”。可以假设,如果监管力量能够早日重视,应该就有很多机会可以避免出现今天这样的结局。因此,背后的追问同样不该回避。

不管从哪个角度来看,河南村镇银行事件,都令人唏嘘。当此之际,唯有在澄清真相、彻查责任的基础上,帮助客户尽量拿回属于自己的合法权益。而在此过程中,相关方面也应该注重沟通,及时回应客户和舆论的诉求与疑问,避免造成新的信任流失和矛盾激发。希望即将开启的垫付,能够真正成为一个好的开始。

要指出的是,村镇银行目前已经成为我国机构数量最多、单体规模最小、服务客户最基层、支农支小特色最突出的“微小银行”,对于满足农村地区的金融需求有着重要意义。不能因为河南这次几家村镇银行的“取款难”问题,就对整个村镇银行系统的发展失去信心。当然,其中所暴露出的一些问题,也的确值得整个行业镜鉴。

红星新闻特约评论员 朱昌俊