十次加息,美国如何伤害了世界

日前,美联储作出了近14个月以来的第10次加息决定,再次引发市场震荡。持续加息不仅让美国自己离经济衰退越来越近,还害得全世界一起替美国背锅。

受美国战略裹挟最紧的欧洲率先应声而动,紧随美国进行了自去年7月以来的第7次被动加息。

△雅虎新闻网报道:欧洲央行5月4日召开货币政策会议,决定将欧元区三大关键利率均上调25个基点。主要再融资利率、边际借贷利率和存款机制利率从本月10日起分别上调至3.75%、4.00%和3.25%。

然而分析认为,货币紧缩政策导致欧元区经济持续疲弱,欧洲央行在遏制通胀与寻求经济增长之间,仍将进退两难。

△美国消费者新闻与商业频道网站报道:欧盟统计局数据显示,今年第一季度欧元区国内生产总值环比仅增长0.1%,不及预期,德国经济停滞不前。

这种进退两难当然不仅是欧洲。

由于美元霸权的作用,美联储本轮激进加息使美债收益率上升、美元迅速走强,其外溢效应诱使资金大规模流向美国,使众多国家的股市、汇市、债市遭受猛烈冲击,迫使这些国家为了保持宏观经济稳定,不得不跟随加息,从而加重自身经济衰退风险。

△全球多数央行正以过去50年未见的同步程度加息(美国“投资百科”网站报道截图)

“美联储加息将加剧全球债务危机”

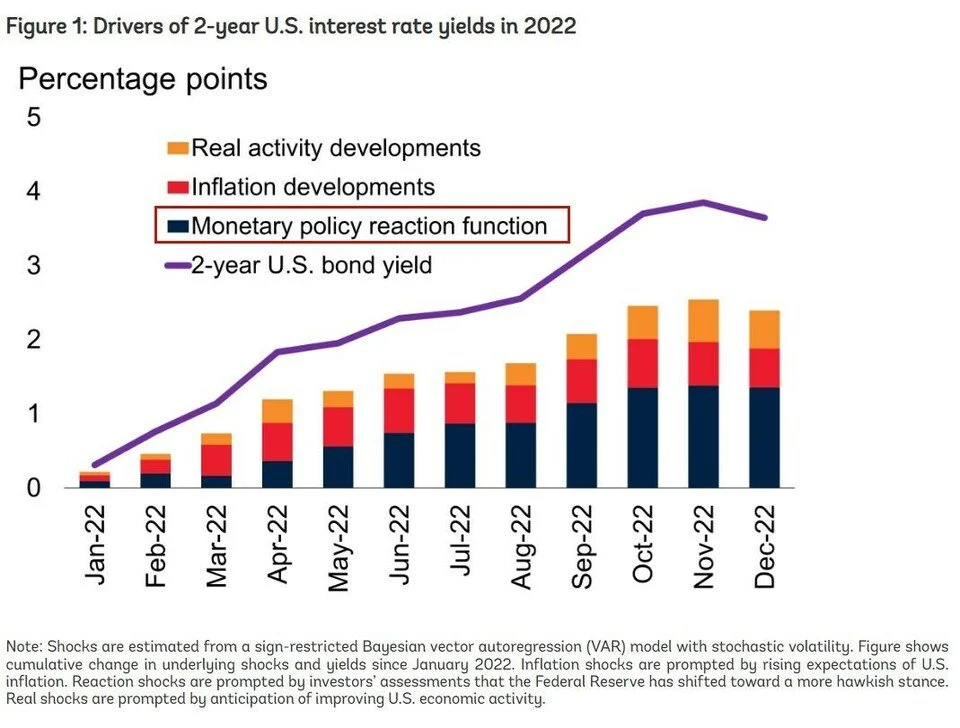

根据世界银行专家的分析,在过去一年多时间里,美国利率的上升主要是由投资者对美联储转向更强硬货币政策立场的预期所引发的“反应冲击”推动的。

△世界银行官方博客报道截图

由“反应冲击”驱动的美国利率上升对新兴市场和发展中经济体的金融市场尤其有害。事实证明,美国利率的大幅上升,以及美元外汇价值的相应上升,对新兴市场和发展中经济体借贷成本产生了显著的溢出效应。不少新兴市场和发展中经济体的债务水平普遍飙升,多国政府债务达到创纪录的高点,一些国家已经陷入金融困境,甚至产生债务违约。

△波士顿大学全球发展政策研究中心、伦敦大学亚非学院可持续金融中心和海因里希·伯尔基金会4月共同发布的《面向绿色包容性复苏的债务减免(DRGR)》报告显示,2008-2021年间,新兴市场和发展中经济体的主权债务增加了178%,从1.4万亿美元增至3.9万亿美元。

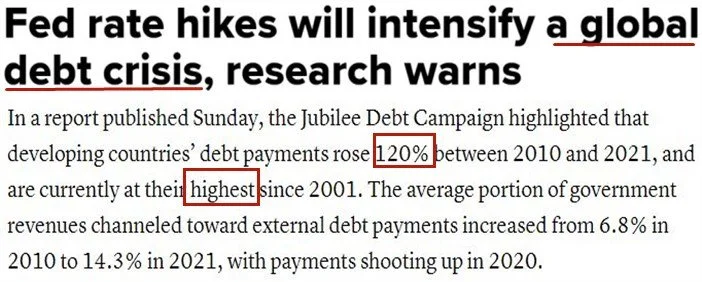

美国消费者新闻与商业频道也警告称,美联储加息将加剧全球债务危机。发展中国家的债务支付在2010年至2021年期间增长了120%,达到2001年以来的最高水平。用于支付外债的政府收入的平均比例从2010年的6.8%增加到2021年的14.3%。

△美国消费者新闻与商业频道网站报道截图

国际货币基金组织总裁格奥尔基耶娃曾警告,美联储加息可能会给某些国家本已疲软的复苏“泼冷水”。美国利率的上升以及美元的升值,可能会使各国偿还以美元计价的债务的成本更高。

截至2022年底,发展中国家的债务总额升至创纪录的98万亿美元。

△世界银行官网报道:利率上升和全球增长放缓有可能使大量国家陷入债务危机。债务还本付息给穷国带来了自2000年以来最大的压力。

“赌场资本主义”正令多国加速逃离美元

美元霸权的历史就是美国任意收割世界财富的历史。

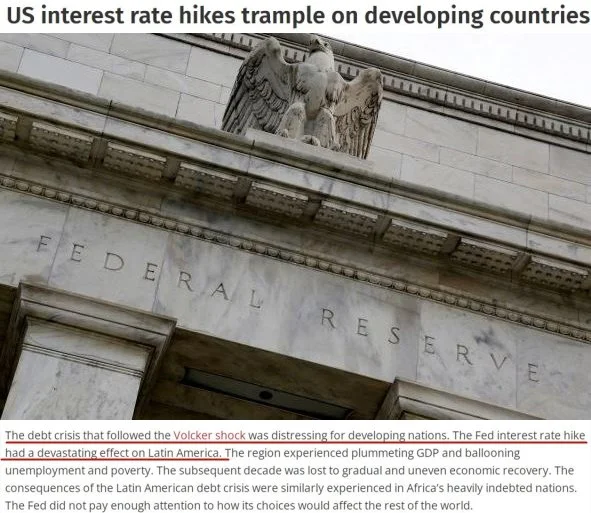

澳大利亚“东亚论坛”网站曾刊文指出,上世纪70年代和80年代初,保罗·沃尔克领导下的美联储通过激进加息降低了美国的通胀率,却推高了全球利率,导致许多新兴经济体债务违约。而“沃尔克冲击”之后的债务危机令发展中国家感到痛心。美联储加息对拉丁美洲产生了毁灭性的影响。该地区的国内生产总值暴跌,失业率和贫困率急剧上升。在非洲负债累累的国家也有类似的经历。美联储没有足够关注其任性的政策选择会如何影响世界其他地区。

△澳大利亚“东亚论坛”网站报道截图

这话一点不假,手握美元霸权的美联储怎么会在意其他地方呢?!

彭博社资讯专栏作家爱德华多·波特日前发文质疑:“鲍威尔领导的美联储能承担得起无视地缘政治的代价吗?”

文章指出,如今,美联储再次面对沃尔克时代的高通胀。随着它正以40多年来最快的速度加息,“人们对经济繁荣希望破灭的原始记忆正在整个拉美以及更广泛的发展中国家重新浮现”。

△美国《华盛顿邮报》网站转载爱德华多·波特评论文章截图

联系到美国多年来利用美元霸权对他国滥施单边制裁给多国造成的直接和间接伤害,国际社会普遍认为,美国的经济金融政策已成为全球金融稳定、经济复苏和共同发展的最大挑战。

面对美元霸权对世界经济的戕害,越来越多的经济体开始用实际行动维护自身权益。包括一些美国盟友在内的多国纷纷通过减持美债、推动双边货币协议和外汇储备资产多元化等办法,积极探索“去美元化”的路径。此外,各国央行还在以1967年以来最快的速度购买黄金。

△路透社报道:2022年各国央行购买了创纪录的1136吨黄金,而2023年全球央行的购金趋势持续。

随着全球“去美元化”进程的加速,作为世界储备货币的美元对国际经济体系的控制正在减弱。数据显示,在过去20年里,美元在全球央行国际储备中所占份额下降了12个百分点,从71%缩减到2022年的58.36%,这是1995年有数据记录以来的最低水平。

△土耳其广播电视公司(TRT)网站报道截图

美国经济研究所经济学家彼得·厄尔日前在其发表的《“去美元化”已经开始》一文中指出,美元从一种普通的支付、结算和投资载体,逐渐变成了美国政府用来实施单边制裁的金融工具,尤其是在去年乌克兰危机升级后,美国肆意将美元“武器化”的做法,令多国加速逃离。“从长远看,‘去美元化’会继续下去,美元将或快或慢地在海外失势”。

△美国经济研究所网站文章截图

巴西地缘政治分析师、资深记者佩佩·埃斯科瓦尔在接受媒体采访时将美国货币政策称为“赌场资本主义”。他指出,越来越多的国家在权衡利弊后发现,美元并不安全。美国制裁政策咄咄逼人,政府大笔支出不计后果,导致美元的国际吸引力显著降低。即将在南非举行的金砖国家峰会可能是去美元化取得进展的关键。以美元为中心的世界秩序注定会终结。

△俄罗斯卫星通讯社报道截图

素材来源丨环球资讯广播《环球深观察》

策划丨王坚

记者丨单立娟

编辑丨杨楠

签审丨邹浩宇

监制丨江爱民