“断供潮”蔓延之下,多家大银行紧急发声!

作 者丨家俊辉 李愿

编 辑丨曾芳 黎雨桐

图 源丨图虫

“断供潮”仍在全国快速蔓延。

相关统计显示,截至7月14日,全国已有超过180个楼盘的业主联名集体停贷,涉及地区包括北京、上海、河南、河北、湖北、湖南、江西、广西、山西、辽宁、安徽、福建、江苏、云南等多个省份。

受此消息冲击,当天在大盘飘红的情况下,A股银行板块跌超2%,其中39家银行股价下跌,多家银行跌幅超过3%。

不过,有业内人士分析称,按揭贷款一直是银行优质资产,且从统计来看,停贷楼盘的总贷款量占银行全部按揭贷款的比重相对较少,不会造成较大的影响。

7月14日,建行、农行、兴业等多家银行发布公告回应“停贷事件”。

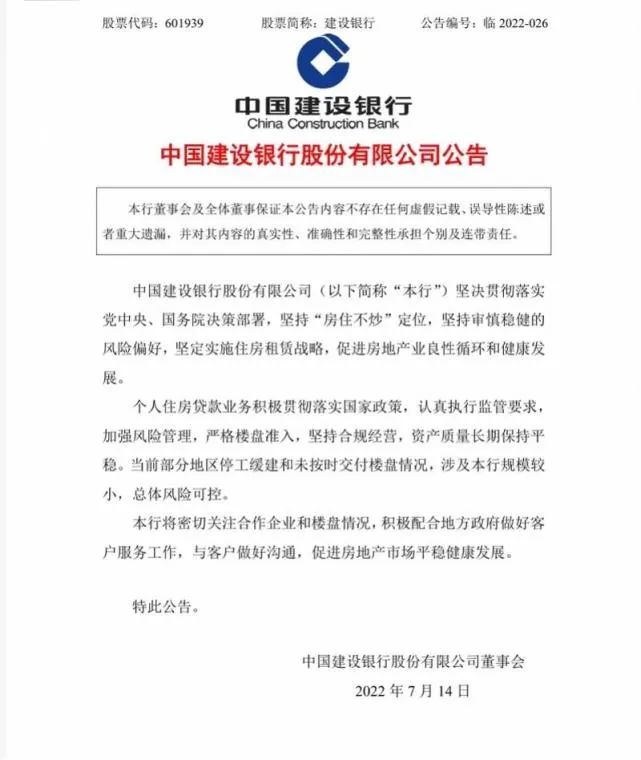

建行:当前部分地区停工缓建和

未按时交付楼盘情况涉及本行规模较小

7月14日,建设银行发布公告称,其个人住房贷款业务积极贯彻落实国家政策,认真执行监管要求,加强风险管理,严格楼盘准入,坚持合规经营,资产质量长期保持平稳。当前部分地区停工缓建和未按时交付楼盘情况,涉及本行规模较小,总体风险可控。

建行表示,该行坚决贯彻落实党中央、国务院决策部署,坚持“房住不炒”定位,坚持审慎稳健的风险偏好,坚定实施住房租赁战略,促进房地产业良性循环和健康发展。接下来将密切关注合作企业和楼盘情况,积极配合地方政府做好客户服务工作,与客户做好沟通,促进房地产市场平稳健康发展。

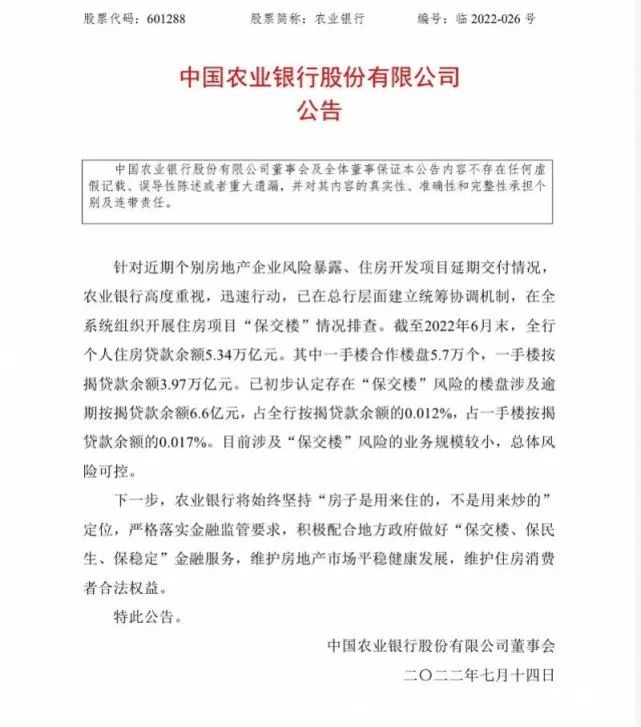

农行:初步认定存在“保交楼”风险的

楼盘涉及逾期按揭贷款余额6.6亿元

7月14日,农业银行发布公告称,针对近期个别房地产企业风险暴露、住房开发项目延期交付情况,该行高度重视,迅速行动,已在总行层面建立统筹协调机制,在全系统组织开展住房项目“保交楼”情况排查。截至2022年6月末,全行个人住房贷款余额5.34万亿元。其中一手楼合作楼盘5.7万个,一手楼按揭贷款余额3.97万亿元。已初步认定存在“保交楼”风险的楼盘涉及逾期按揭贷款余额6.6亿元,占全行按揭贷款余额的0.012%,占一手楼按揭贷款余额的0.017%。目前涉及“保交楼”风险的业务规模较小,总体风险可控。

农行表示,下一步将始终坚持“房子是用来住的,不是用来炒的”定位,严格落实金融监管要求,积极配合地方政府做好“保交楼、保民生、保稳定”金融服务,维护房地产市场平稳健康发展,维护住房消费者合法权益。

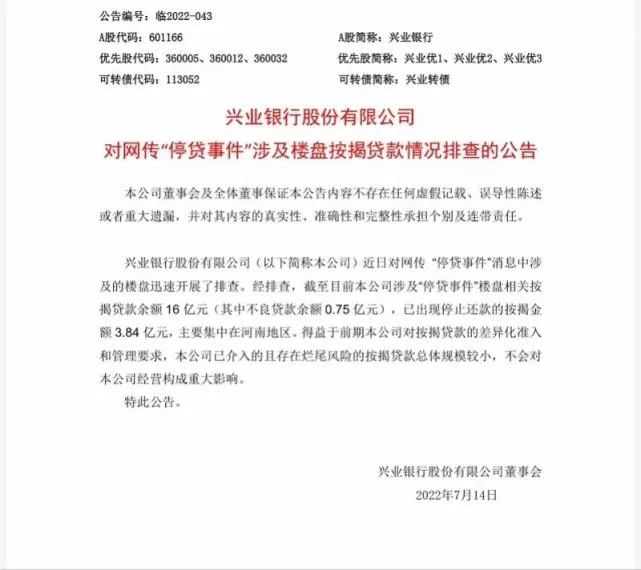

兴业银行:涉及“停贷事件”楼盘

相关按揭贷款余额 16 亿元

7月14日,兴业银行发布公告称,该行近日针对网传 “停贷事件”消息中涉及的楼盘迅速开展了排查。经排查,截至目前其涉及“停贷事件”楼盘相关按揭贷款余额 16 亿元(其中不良贷款余额0.75亿元),已出现停止还款的按揭金额3.84亿元,主要集中在河南地区。

兴业银行表示,得益于前期该行对按揭贷款的差异化准入和管理要求,其已介入的且存在烂尾风险的按揭贷款总体规模较小,不会对经营构成重大影响。

“联名停贷”影响有多大?

“2%的较高水平也不算很大”

有统计显示,截至目前,全国已有超过180个楼盘的业主联名集体停贷,涉及地区包括湖北、河南、山东、江西、江苏、湖南、陕西、江苏等省份,且数量还在不断增加中。不过,需要注意的是这些“联名停贷”楼盘并非最新发生,而是过往问题的集中暴露。

据某券商测算,停工面积占行业整体比例为5%左右,目前违约房企停工面积平均占比20%左右(调研口径数据),违约房企占行业总产能的比例约25%,则目前估算行业停工面积约为行业施工面积97亿平米的5%左右(较高估口径),总量约为5亿平米,随着违约企业销售的下滑,后续停工规模还会不断增加。

“停工5亿平米,按照1w/平米资产价格测算,对应资产价值5万亿,若都是已售项目,居民购房平均首付比例为60%,则对应2万亿按揭贷款。若5亿平米都是在开发项目,评估余额约为1.8万亿左右。按揭贷款与开发贷款无法同时存在,因此影响在2万亿左右。”上述券商表示。

不过,也有券商测算停贷资产仅6000亿元。计算过程为,出险企业停工率按25%计算,则对应潜在停工项目对应销售金额约为1.5万亿元,央行数据显示新房按揭贷款额占新房销售额占比稳定在40%左右,因此对应按揭潜在断供规模约6000亿。

一家外资机构测算的数据更少,仅5600亿元。据其统计,2021年房地产开发商纯一手房的按揭贷款约3.2万亿,2020年约3万亿,把两年加总乘以9%(停工套数占销售套数的9%),可得出当前存量地产项目在银行的按揭敞口是5610亿。

央行数据显示,截至3月末,全国个人住房贷款余额38.84万亿元,同比增长8.9%,增速比上年末低2.3个百分点。以6000亿元测算,比例约为1.54%。

“即便因烂尾断供的按揭资产最终达到2%这个较高水平,绝对数字其实也不算很大。由于抵押品本身还可以采取续建或转售等处置手段,这个问题对银行资产负债表健康程度的直接影响不会特别大,但不同银行、不同分行之间一定存在结构性分化。”在一位银行人士看来。

“额外负面影响有限”

期房交易中,一般情况下开发商需要对相关按揭贷款提供连带担保,担保时限至交房为止。如果业主断贷,则开发商也属于违约。由此,市场更担忧“联名停贷”给相关房企流动性所产生的影响,进而进一步影响这些房地产在银行的信贷资产质量。

“由于按揭贷款的还款,也会影响地产开发商的现金流。市场上担心如果业主断贷持续蔓延,将导致地产开发商的资金更加紧张,进而烂尾现象和断贷现象将愈发严重的恶性循环。但我们认为信用风险较高的地产开发商在房住不炒的环境下,早已面临信贷资源枯竭的问题,断贷问题为其造成的额外负面影响有限。”上述券商银行业分析师认为。

事实上,自去年10月以来,金融监管部门不断出手稳定房地产市场信心。去年底,人民银行和银保监会联合印发《关于做好重点房地产企业风险处置项目并购金融服务的通知》,鼓励银行业金融机构做好重点房地产企业风险处置项目并购的金融支持和服务;今年4月,监管部门召集5家全国性AMC公司和18家银行召开会议,鼓励银行、AMC进场参与纾困房企。

“尽管并购金融政策暖风频出,市场也存在较多项目收并购机会,但短期在资金面尚未回暖的状态下,房企整体收并购推进程度不达预期。公开信息显示,截至5月初,百亿元以上的并购案例罕见,只有极少数大规模收购资产包案例,不少企业收并购态度谨慎。”克而瑞研究中心报告称。

上述券商人士认为,稳定资产价格和提供宽松的融资信用环境,是解决问题的前提,强信用的央、国企是维持后续市场稳定和逐步解决行业问题的中坚力量。